Производственная устойчивость портовых операторов Азово-Черноморского бассейна

Industrial sustainability of port operators in the Azov-Black sea basin

Авторы

Аннотация

В статье анализируется динамика темпов роста и структура грузооборота портов Азово-Черноморского бассейна (АЧБ) за период с 2012 по 2019 гг. Анализ производственных показателей крупнейших стивидорных операторов АЧБ показал неравномерность их развития, что обусловлено исчерпанием мощностей припортовой инфраструктуры одних портов и недозагрузкой других по причине несоответствия морских причалов современным требованиям. Резерв мощностей всех портов АЧБ за последние три года составляет 28-34%, что связано не только с экономическими, но и политическими факторами.

Ключевые слова

Азово-Черноморский бассейн, морской порт, портовый оператор, грузооборот, портовые мощности.

Рекомендуемая ссылка

Производственная устойчивость портовых операторов Азово-Черноморского бассейна// Региональная экономика и управление: электронный научный журнал. ISSN 1999-2645. — №1 (65). Номер статьи: 6519. Дата публикации: 24.02.2021. Режим доступа: https://eee-region.ru/article/6519/

DOI: 10.24412/1999-2645-2021-165-19

Authors

Abstract

The article analyzes the dynamics of growth rates and the structure of cargo turnover of the ports of the Azov-Black Sea basin (ACB) for the period from 2012 to 2019. Analysis of the production indicators of the largest stevedoring operators of ACB showed the unevenness of their development, which is due to the exhaustion of the capacity of the port infrastructure of some ports and the underutilization of others due to the inadequacy of sea berths to modern requirements. The capacity reserve of all ports of ACB over the past three years is 28-34%, which is associated not only with economic, but also political factors.

Keywords

Azov-Black Sea basin, seaport, port operator, cargo turnover, port facilities.

Suggested Citation

Industrial sustainability of port operators in the Azov-Black sea basin// Regional economy and management: electronic scientific journal. ISSN 1999-2645. — №1 (65). Art. #6519. Date issued: 24.02.2021. Available at: https://eee-region.ru/article/6519/

DOI: 10.24412/1999-2645-2021-165-19

Введение

Актуальность проблемы. Проблема устойчивого развития, озвученная впервые на международном уровне в 1987 г., как развитие, при котором «нынешние поколения удовлетворяют свои потребности, не ставя под угрозу возможность удовлетворять свои потребности будущие поколения» в настоящее время рассматривается не только на макроэкономическом уровне как сбалансированное развитие экономики, социума и экологии, но и на уровне хозяйствующих субъектов.

Проблема устойчивости предприятия приобретает повсеместно актуальный характер в связи с высоким уровнем неопределенности развития мирового сообщества в условиях распространения пандемии COVID-19, обострением конкуренции как на национальном, так и на международном уровне и появлением новых геополитических и экономических рисков. Эти и другие факторы усиливают интерес к рассмотрению проблемы устойчивого развития хозяйствующих субъектов. В настоящее время нет единого мнения по поводу того, какие конкретные показатели деятельности предприятия следует считать показателями его экономической устойчивости. Чаще всего для оценки экономической устойчивости используют финансовые результаты деятельности предприятий, таких как прибыль, доходы, себестоимость, рентабельность, платежеспособность и др. На наш взгляд, устойчивость предприятия должна оцениваться не только через комплекс финансовых, но и производственных показателей.

Рассмотрение устойчивости с этого ракурса особенно актуально для морских портовых операторов, т.к. для них присущи специфические показатели, в первую очередь, это объём и структура грузооборота и загрузка портовых мощностей. Строительство морского порта – дорогостоящий проект с высоким сроком окупаемости, поэтому здесь очень важно максимально использовать все его производственные мощности, что делает актуальным рассмотрение проблемы устойчивого развития морских портовых операторов. Эта проблема приобрела особую актуальность для Азово-Черноморского бассейна, на производственные показатели деятельности которого в большей степени чем на другие морские бассейны отразились присоединение Республики Крым в состав Российской Федерации и экономические санкции в ответ.

Цель исследования – оценить место и роль Азово-Черноморского бассейна в общероссийских показателях, проанализировать производственные показатели ведущих портов Азово-Черноморского бассейна, производственную устойчивость его ведущих стивидорных операторов и на основе полученных результатов сделать выводы о тенденциях и проблемах их развития.

Методы исследования – диалектический, статистический, анализ и синтез, индукция и дедукция, структурно-функциональный и компаративный анализ – все они позволили обеспечить достоверность полученных результатов и обоснованность выводов

Результаты исследований

1. Позиции Азово-Черноморского бассейна в общероссийских показателях. Азово-Черноморский бассейн (АЧБ) является лидером среди всех других морских бассейнов страны по объему грузооборота (напомним, что всего их пять, Азово-Черноморский, Балтийский, Каспийский, Дальневосточный и Арктический). Участники внешнеэкономической деятельности, экспортеры и импортеры грузов активно пользуются услугами в портах бассейна. Одной из причин является их небольшая удаленность от стран Ближнего Востока, Северной Африки и Персидского залива.

На территории бассейна расположены семнадцать морских портов, которые, по мнению сотрудников АО «ЦНИИМФ», по географическим и эксплуатационным условиям можно разделить на три группы: 1) имеющие потенциал развития; 2) ограниченные в развитии; 3) расположенные в городах-курортах [3]. К первой группе относятся незамерзающие порты, расположенные на черноморском побережье и способные принимать крупнотоннажные морские суда (Новороссийск, Туапсе, Тамань, Кавказ и др.) Ко второй группе относятся так называемые малые порты Азовского моря. Это замерзающие, мелководные порты, как правило, расположенные в городах, что не позволяет ввиду ограниченности территории наращивать их производственные мощности (Таганрог, Азов, Ейск и др.). Третью группу составляют порты, расположенные в черноморских курортных городах– Сочи, Ялта, Севастополь, Анапа, Геленджик, и др.» [3].

По суммарному грузообороту морских портов АЧБ занимает первое место среди всех морских бассейнов России, по итогам 2019 года на него приходится 30,7% от всех внешнеторговых грузов, прошедших через причальный фронт РФ. Порты бассейна обрабатывают около 90% всего российского грузооборота зерна и более 50% грузооборота черных металлов [3]. Динамика объема перевалки грузов через порты бассейна за период с 2012 по 2019 гг. приведена в табл. 1.

Таблица 1 – Динамика грузооборота портов Азово-Черноморского бассейна за 2012-2019 гг.

| Наименование показателей | Год | |||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | |

| Объем перевалки, млн. тонн. | 175,30 | 174,40 | 194,50 | 232,90 | 244,00 | 269,50 | 272,20 | 258,10 |

| наливные грузы | 106,00 | 111,90 | 117,70 | 134,50 | 138,70 | 151,10 | 153,10 | 162,00 |

| сухие грузы | 69,30 | 62,50 | 76,80 | 98,40 | 105,30 | 118,40 | 119,10 | 96,10 |

| Темп прироста объемов перевалки, % | — | -0,5 | 11,5 | 19,7 | 4,8 | 10,5 | 1,0 | -5,2 |

| Удельный вес, %: | ||||||||

| наливные грузы | 60,47 | 64,16 | 60,51 | 57,75 | 56,84 | 56,07 | 56,25 | 62,77 |

| сухие грузы | 39,53 | 35,84 | 39,49 | 42,25 | 43,16 | 43,93 | 43,75 | 37,23 |

| Доля АЧБ в грузообороте портов РФ, % | 31,0 | 29,6 | 31,2 | 34,4 | 33,8 | 34,3 | 33,3 | 30,7 |

Источник: составлено автором по данным [1, 5, 10, 11, 13]

Из приведенных в табл. 1 данных следует, что за счет увеличения перегрузочных мощностей, введения в эксплуатацию новых портов в течение 2012-2019 гг. объем перевалки портов Азово-Черноморского бассейна (с учетом портов Крыма) увеличился в 1,47 раза, достигнув 258,1 млн. тонн. Наливной сегмент регионального рынка рос быстрее сухогрузного, увеличившись за период в 1,53 раза.

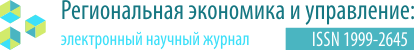

Динамика грузооборота в отдельные периоды довольно неровная, заметны как понижательные тренды, так и повышательные. Коридор колебаний темпов прироста находился в пределах 25% — от минус 5,2% в 2019 г. до плюс 19,7% в 2015 г., поэтому назвать производственное развитие портовых операторов АЧБ устойчивым нельзя. Подтверждением является и то, что обстоятельство, что динамика прироста объемов перевалки по российским портам в целом более ровная: если сравнить темповые приростные показатели с общерыночной динамикой, то можно сказать, что развитие региональных операторов АЧБ было менее устойчивым. В отдельные периоды заметен скачкообразный рост, в другие – тенденция замедления активности (см. рисунок 1).

Рисунок 1 – Сравнение темпов прироста объемов перевалки портов России и портовых операторов АЧБ за 2012-2019 гг., %

Источник: составлено автором по данным [1]

В 2013 г. по сравнению с 2012 г. грузооборот морских портов Азово-Черноморского бассейна снизился на 0,5% и составил 174,4 млн. тонн. Снижение перегрузки наливных грузов произошло, в основном, за счёт уменьшения перевалки нефти, нефтепродуктов и зерна. В сегменте транспортировки нефтеналивных грузов ощущалось значительное влияние межвидовой конкуренции со стороны трубопроводного транспорта, происходящее на фоне перераспределения грузопотоков в пользу порта Усть-Луга. На снижение объемов перевозок зерновых повлияли различные факторы. Во-первых, сокращение урожая зерна на четверть. Во-вторых, ограничительные меры государственной поддержки отраслей после вступления России в ВТО. В-третьих, сокращение транзита зерна из Казахстана.

В 2014 г. наблюдалось постепенное восстановление регионального рынка наливных и сухих грузов, вызванное проведением Зимней Олимпиады в Сочи-2014, отмечался резкий рост импортных грузов (оборудование, строительные материалы) через южные порты. В результате, общий объем перевалки портов бассейна увеличился на 11,5% к уровню 2013 г.

В 2015-2018 гг. порты Азово-Черноморского бассейна продолжали наращивать объемы грузовой работы и укреплять свою лидирующую роль в России, в 2015 г. был зафиксирован наиболее значительный прирост – 19,7% относительно предыдущего периода, который вдвое опередил динамику общероссийского рынка (8,5%) и обеспечил высокую долю бассейна в структуре перевалки российских портов – 34,4%. Продолжался рост перевалки сухих грузов, в основном, за счет зерна, угля, контейнерных грузов. Положение с перевалкой наливных грузов, не только нефтегрузов, также складывалось вполне позитивно. Росту способствовало развитие рейдовых мощностей КТК, введение в эксплуатацию дополнительных мощностей ИПП и Новороссийского мазутного терминала.

Пик по грузообороту в регионе был достигнут в 2018 г., что составило 272,2 млн. тонн и на 1% больше, чем в 2017 г. Как наливные, так и сухие грузы показали умеренный рост за счет черных металлов, нефтепродуктов, зерна и контейнеров. В 2019 г., в отличие от предыдущих лет, грузооборот портовых операторов АЧБ снизился довольно существенно – на 5,2% и составил 258,1 млн. тонн, что противоречило общерыночным тенденциям. В 2019 г. АЧБ стал единственным морским бассейном, который показал отрицательную динамику, что привело к снижению доли региона в общепортовой перевалке до 30,7%. Если объем перевалки наливных грузов увеличился в этом периоде на 8,9 млн. тонн по сравнению с 2018 г. за счет нефти (+6,1%) и нефтепродуктов (+5,4%), то сегмент сухих грузов продемонстрировал резкое снижение – на 23 млн. тонн к уровню 2018 г. по причине резкого падения перевалки зерна (-31,4%) и черных металлов (-15,9%) [9].

Порты АЧБ специализируются на перевалке сырьевых грузов, таких как сырая нефть, нефтепродукты, насыпные грузы, зерно. Направляемая из Казахстана нефть транзитом по системе Каспийского Трубопроводного Консорциума (КТК) и нефтепродукты переваливаются мощностями терминала «Шесхарис» (Новороссийск). Поэтому доля наливных грузов традиционно превалирует, по итогам 2019 г. она составляет 62,77%. Сырую нефть отгружают в основном через терминалы порта Новороссийск. Лидерами по перевалке нефтепродуктов являются порты Туапсе, Новороссийск, Кавказ и Тамань. Около 80% объема зерна обрабатывается на причалах портов Новороссийск, Кавказ, Ростов-на-Дону и Азов.

2. Анализ производственных показателей ведущих портов Азово-Черноморского бассейна. Производственные показатели деятельности портов Азово-Черноморского бассейна за период с 2012 по 2019 гг. представлены в табл. 2.

Таблица 2– Динамика грузооборота по портам Азово-Черноморского бассейна РФ за 2012-2019 гг.

| Порт | Год, млн. тонн | Темп роста, % | ||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2019/2012 | 2019/2018 | |

| Новороссийск | 117,40 | 112,60 | 121,50 | 127,10 | 131,40 | 147,40 | 154,90 | 156,83 | 133,6 | 101,2 |

| Туапсе | 17,80 | 17,70 | 22,10 | 25,20 | 25,20 | 26,60 | 25,60 | 25,20 | 141,6 | 98,4 |

| Кавказ | 9,40 | 7,90 | 10,20 | 30,50 | 33,20 | 35,30 | 30,10 | 20,92 | 222,6 | 69,5 |

| Ростов-на Дону | 11,10 | 10,80 | 10,40 | 11,60 | 12,90 | 14,90 | 16,70 | 16,03 | 144,4 | 96,0 |

| Тамань | 3,60 | 9,50 | 10,20 | 12,30 | 13,50 | 14,90 | 14,10 | 15,00 | 416,7 | 106,4 |

| Азов | 5,10 | 5,50 | 6,30 | 7,10 | 6,60 | 11,17 | 12,91 | 10,40 | 203,9 | 80,6 |

| Темрюк | 2,28 | 1,94 | 2,07 | 2,64 | 3,22 | 3,11 | 4,06 | 4,43 | 194,6 | 109,2 |

| Ейск | 3,59 | 3,88 | 4,03 | 3,91 | 4,11 | 4,59 | 4,82 | 4,28 | 119,1 | 88,8 |

| Прочие | 5,03 | 4,59 | 7,70 | 12,55 | 13,87 | 11,52 | 9,02 | 5,01 | 99,7 | 55,6 |

| Итого | 175,30 | 174,40 | 194,50 | 232,90 | 244,00 | 269,50 | 272,20 | 258,10 | 147,2 | 94,8 |

Источник: составлено автором по данным [1, 6, 7]

Из данных табл. 2 следует, что порт Новороссийск является крупнейшим портом Азово-Черноморского бассейна. Его производственные развитие в последние годы можно признать устойчивым, поскольку грузооборот за 2012-2019 гг. увеличился на 33,6%, в последний год – на 1,2% к уровню 2018 г., достигнув максимума за период – 156,83 млн. тонн. Единственный период с отрицательной динамикой – это 2013 год.

Еще один порт со стабильной динамикой – Тамань, грузооборот которого вырос за 2012-2019 г. в 4,1 раза, достигнув 15 млн. тонн за счет обработки железной руды, серы, зерна, минеральных удобрений и СУГ. Основной прирост пришелся на 2013 г., когда были введены терминальные комплексы по перевалке СУГ и зерна – с 3,6 до 9,5 млн. тонн. В период с 2013 по 2019 гг. порт наращивал грузовую базу, развивал уже имеющиеся мощностей, вводил в эксплуатацию новые грузовые причалы, а также повышал эффективность внутренней логистики.

За восьмилетний период вдвое вырос грузооборот таких портов, как Кавказ и Темрюк. Однако, первый порт потерял в 2019 г. треть грузовой базы (минус 30,5%) из-за введения в эксплуатацию Крымского моста и сокращения обработки паромных грузов. Грузооборот порта Темрюк, напротив, вырос на 9,2% по сравнению с 2018 г. По мнению экспертов, порт постепенно наращивает объем перевалки за счет отвлечения части грузов из порта Азов и морского порта Ростов-на-Дону. Драйверами роста стал приход новых грузоотправителей, увеличение количества и объема бункерных операций, каботажа. Основу поставок на экспорт составила угольная продукция предприятий горнодобывающего дивизиона Группы «Мечел».

По остальным портам региона темпы прироста неустойчивы, особенно в последнем аналитическом периоде. Порт Туапсе в последние два года сокращал грузооборот. В 2018 г. основной причиной снижения показателя на 1 млн. тонн (с 26,6 до 25,5 млн. тонн) является сокращение экспортного потока нефтеналивных продуктов и объемов перевалки угля. В 2019 г. причиной падения на 1,6% по сравнению с 2018 г. указано сезонное снижение переходящих запасов зерна, а также невыгодная ценовая конъюнктура в данном сегменте рынка.

Порт Ростов-на-Дону наращивал грузооборот с 2015 по 2018 г., но в 2019 г. его показатели сократились на 4% к уровню 2018 г. Схожая ситуация наблюдалась и в порту Азов, грузооборот которого упал почти на 20% Снижение грузооборота связано, прежде всего, с сокращением перевалки зерновых культур. Согласно данным ростовского порта, обработка зерновых сократилась на четверть, грузопотоки зерновых были переориентированы в направлении Каспия, а цена на зерно оказалась невысокой и не устраивала сельхозпроизводителей, что, соответственно, привело к ослаблению темпов экспорта через порт. Кроме того, снизилась перевалка нефтепродуктов из-за переориентации транспортных потоков на Азию [2]. Порт Ейск, грузооборот которого большей частью рос вплоть до 2018 г., также оказался подтверждён влиянию зернового рынка и перечисленным ранее конъюнктурным причинам, показав в 2019 г. снижение на 11,2% к уровню 2018 г.

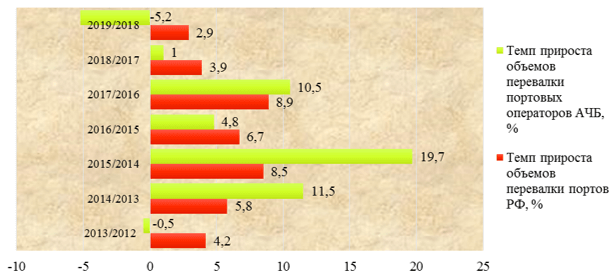

Изменение структуры грузооборота Азово-Черноморского бассейна по портам за 2012-2019 гг. приведено на рис. 2.

Рисунок 2 – Изменение структуры грузооборота портов Азово-Черноморского бассейна за 2012-2019 гг.

Источник: составлено автором по данным [1, 6, 7]

По итогам анализа структуры можно сказать, что 90% всего грузооборота обеспечивают пять крупных портов бассейна – Новороссийск, Туапсе, Кавказ, Ростов-на-Дону и Тамань. Порт Новороссийск имеет более развитую инфраструктуру, более широкую грузовую базу и является единственным глубоководным портом на Юге России, поэтому сохраняет лидерство на протяжении последних лет, по итогам 2019 г. он увеличил долю до 60,76%.

Ввод в эксплуатацию Крымского моста привел к небольшому перераспределению грузопотоков – снижению доли порта Кавказ до 8,11% и повышению значимости портов Тамань и Ростов-на-Дону. Поддержанию доли последнего способствует то, что клиенты Ростовской области получают более длительное свободное хранение в порту, а также меньшую стоимость дополнительных портовых операций. Это обусловлено мерами государственной поддержки грузооборота местных портов, поэтому многие клиенты Ростовской области продолжают работать через них.

Если говорить об Азовском море, то большие суда на этом побережье не заходят в силу мелководности моря. Туда заходят суда типа «река-море», поэтому их грузооборот относительно небольшой.

3. Производственная устойчивость ведущих стивидорных операторов АЧБ. Устойчивость производственного развития отдельных стивидорных операторов АЧБ в 2018-2019 гг. рассмотрим по показателям грузооборота и загрузки производственных мощностей (табл. 3).

Таблица 3 – Устойчивость производственного развития отдельных стивидорных операторов АЧБ в 2018-2019 гг.

| Стивидорный оператор | 2018 г. | 2019 г. | Темп прироста, % | Структурное изменение, % | ||

| Объем, млн. т | Доля, % | Объем, млн. т | Доля, % | |||

| ПАО «НМТП» | 65 | 23,88 | 65 | 25,18 | 0 | 1,30 |

| ООО «НЗТ» | 6,3 | 2,31 | 1,3 | 0,50 | -79,4 | -1,81 |

| АО «НЛЭ» | 3,8 | 1,40 | 3,9 | 1,44 | 3,4 | 0,04 |

| АО «Туапсинский морской торговый порт» (без учета зерновых грузов) | 9,44 | 3,47 | 12,3 | 4,77 | 30,3 | 1,30 |

| ООО «ИПП» | 4,65 | 1,71 | 5,95 | 2,31 | 28 | 0,60 |

| АО «Зерновой терминал КСК» | 4,8 | 1,76 | 3,6 | 1,39 | -25 | -0,37 |

| ООО «Новороссийский мазутный терминал» | 2,8 | 1,03 | 1,4 | 0,54 | -50 | -0,49 |

| АО «НСРЗ» | 3,1 | 1,14 | 2,9 | 1,12 | -6,5 | -0,02 |

| ООО «Зерновой терминальный комплекс Тамань» | 4 | 1,47 | 2,2 | 0,85 | -45 | -0,62 |

| АО «Ейский морской порт» | 2,4 | 0,88 | 2,66 | 1,03 | 10,8 | 0,15 |

| АО «Туапсинский зерновой терминал» | 1,97 | 0,72 | 1,8 | 0,70 | -8,6 | -0,03 |

| ООО «Порт Мечел-Темрюк» | 1,71 | 0,63 | 1,8 | 0,70 | 5 | 0,07 |

| Прочие | 162,23 | 59,60 | 153,49 | 59,46 | -5,4 | -0,14 |

| Итого | 272,2 | 100,00 | 258,1 | 100,00 | -5,2 | 0,00 |

Источник: составлено автором по данным [1, 6, 7]

Как видно, в 2019 г. по сравнению с 2018 г. большая портовых операторов АЧБ демонстрировала неустойчивое развитие. Так, из-за спада на рынке зерновых сократился грузооборот целого ряда операторов – ООО «НЗТ» (-79,4%), АО «Зерновой терминал «КСК» (-25%), ООО «Зерновой терминальный комплекс Тамань» (-45%) и АО «Туапсинский зерновой терминал» (-8,6%). Низкая конъюнктура на рынке темных нефтепродуктов вызвала проблемы со сбытом услуг ООО «Новороссийский мазутный терминал» (-50%), а производственные результаты АО «НЛЭ» и АО «НСРЗ» находились под влиянием нестабильности рынка черных и цветных металлов.

Отдельная часть портовых операторов бассейна улучшила показатели. Так, АО «Туапсинский морской торговый порт» (без учета зерновых) увеличил отгрузки на 30,3% за счет угля и нефтепродуктов. Прирост грузооборота ООО «ИПП» на 28% обеспечивался за счет бензина евро-класса. АО «Ейский морской порт» и ООО «Порт Мечел-Темрюк» нарастили грузооборот на 10,8% и на 5% соответственно за счет угля. Уголь направлялся потребителям в Турции, Румынии, Болгарии, Греции, Италии и Индии. В этих портах выросла также перевалка нефтепродуктов, которые отгружались турецким контрагентам [4].

Грузооборот крупнейшего оператора региона – ПАО «НМТП» – находился в глубокой рецессии, оставшись на прошлогоднем уровне – 65 млн. тонн, поскольку развитие мощностей его терминалов ограничено рядом факторов, среди которых ограниченность территорий, исчерпание пропускной возможности автомобильных и железнодорожных подходов. По мнению экспертов рынка, расширить порт Новороссийска невозможно, поскольку он находится в Цемесской бухте, которая является удобным пунктом захода судов, но береговая линия имеет строгие ограничения по площади [8].

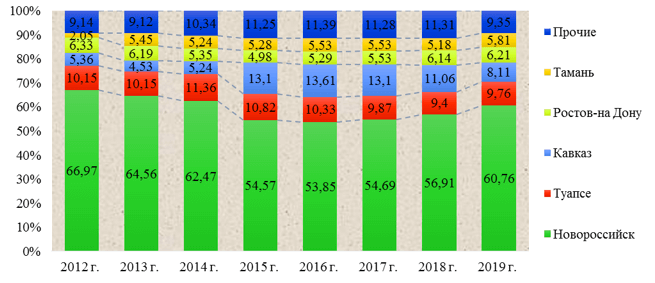

В течение 2018-2019 гг. в структуре грузооборота бассейна ведущие позиции принадлежали предприятиям Группы «НМТП» — ПАО «НМТП», ООО «НЗТ», АО «НЛЭ», ООО «ИПП», ООО «Новороссийский мазутный терминал» и АО «НСРЗ», которые в совокупности обработали треть всех грузов бассейна (см. рисунок 3).

Рисунок 3 – Структура грузооборота АЧБ за 2018-2019 гг.

Источник: составлено автором по данным [1, 6, 7]

Учитывая место и роль морских портов Азово-Черноморского бассейна, во внешней торговле и национальной морской политике России, в последние годы на государственном уровне были разработаны и утверждены несколько документов, направленных на решение важнейших долгосрочных задач по развитию морской портовой инфраструктуры в данном регионе. Развитие инфраструктуры южных портов было определено рядом федеральных документов, одним из которых является Комплексный план модернизации и расширения магистральной инфраструктуры на период до 2024 года, утвержденный распоряжением Правительства РФ от 30.09.2018 г. №2101-р. Во исполнение данных документов мощность портовых операторов АЧБ росла на протяжении последних трех лет (табл. 4).

Таблица 4 – Загрузка мощностей портов АЧБ в 2017-2019 гг.

| Показатели | Год | Темп роста, % | |||

| 2017 | 2018 | 2019 | 2018/2017 | 2019/2018 | |

| Объем перевалки, млн. т | 269,50 | 272,20 | 258,10 | 101,0 | 94,8 |

| Портовые мощности, млн. т | 373,4 | 382,8 | 390,4 | 102,5 | 102,0 |

| Загрузка мощностей, % | 72,17 | 71,11 | 66,11 | 98,5 | 93,0 |

| Резерв мощностей, % | 27,83 | 28,89 | 33,89 | 103,8 | 117,3 |

Источник: составлено автором по данным [12]

Из приведённых в табл. 4 данных следует, что за последние три года мощность портовых операторов АЧБ увеличилась несущественно – с 373,4 млн. тонн в 2017 г. до 390,4 млн. тонн в 2019 г. при среднегодовых темпах прироста около 2%. Вводились новые мощности в портах Туапсе, Тамань, Новороссийск: была модернизирована и расширена нефтебаза Шесхарис в Новороссийском порту, построен новый глубоководный причал в Туапсе и др. [13].

Вводимые мощности росли быстрее грузооборота, поэтому загрузке мощностей портовых операторов АЧБ в последнее время присущ отрицательный тренд: по итогам 2019 г. простаивали 33,9% мощностей бассейна, что выше, чем в целом по России. Объясняется это несколькими факторами: вводом в эксплуатацию Крымского моста и значительным простоем мощностей в порту Кавказ; опережающими темпами ввода причалов для перевалки зерновых культур по сравнению с динамикой урожая; простоями портов Крыма, поскольку в связи с экономическими санкциями отправка и прием грузов невозможны в международном сообщении. В целом же ясно, что в 2019 г. импульс развития получили лишь порты, которые наращивали мощности по перевалке угля и нефтепродуктов, что связано с изменением структуры экспорта из РФ и внешнеэкономическими условиями хозяйствования.

Грузооборот в портах АЧБ, также, как и в целом по стране, опережает уровень развития железнодорожной инфраструктуры. Это сводит на нет усилия по развитию российских экспортных мощностей. На подходах к портам региона одним из насущных вопросов является развитие инфраструктуры припортовых станций.

Среди недостатков портов Азово-Черноморского бассейна можно отметить также почти полное отсутствие качественной складской инфраструктуры – площадок класса А, складов с сохранением температурного режима, а также просто крытых складов. Это существенно ограничивает возможности обработки грузов и качественное использование портовых мощностей [8].

Анализ производственных показателей крупнейших стивидорных операторов АЧБ показал неравномерность их развития, что обусловлено исчерпанием мощностей припортовой инфраструктуры одних портов и недозагрузкой других по причине несоответствия морских причалов современным требованиям. Резерв мощностей всех портов АЧБ за последние три года составляет 28-34%, что связано не только с экономическими, но и политическими факторами.

Заключение

Проведенный анализ показал, что при ежегодном увеличении объемов перевалки грузов и приросте производственных мощностей портов АЧБ за счет ввода новых и модернизации существующих терминалов, дальнейшее развитие портовых терминалов сдерживается ограниченностью пропускной способности железнодорожных подъездных путей к портам, низким уровнем автоматизации погрузочно-разгрузочных работ и устаревшей портовой инфраструктурой. К числу сдерживающих развитие портов факторов можно отнести территориальные ограничения по развитию портовой и припортовой инфраструктуры, а также недостаток инвестиционных проектов по развитию портовой инфраструктуры на основе механизмов государственно-частного партнерства. Лишь устранение перечисленных проблем будет способствовать устойчивому производственному развитию региональных портовых операторов и повышению качественного уровня их сервисов до международных стандартов.

Исследование показало, что резерв мощностей всех портов АЧБ за последние три года составляет 28-34%, что во многом связано с сокращением вывоза нефти и нефтепродуктов и требует мер по диверсификации российского экспорта. Вот уже много десятилетий экспортной специализацией России является вывоз невозобновляемых ресурсов — нефть, газ, уголь и др. Зерновые культуры – возобновляемые природные ресурсы, поэтому рост их экспорта в отличие от вывоза нефти не будет исчерпывать природно-ресурсный потенциал страны и ущемлять возможности будущих поколений. В связи с тем, что через морские порты АЧБ осуществляется более ¾ всего российского экспорта зерновых грузов, необходимо усилить внимание федеральной и региональной власти к модернизации их портовой и припортовой инфраструктуры.

Список источников

- Ассоциация морских портов РФ (АСОП). Грузооборот и мощность российских портов [Электронный ресурс]. Режим доступа: https://www.morport.com/sites/default/files/inline/files/gruzooborot_i_moshchnost_2.pdf (дата обращения: 28.11.2020).

- Бровкина, М. Не хватило глубины. Почему порты Ростовской области снизили грузооборот // Российская газета – Экономика Юга России №40 (8094) [Электронный ресурс]. Режим доступа: https://rg.ru/2020/02/26/reg-ufo/pochemu-porty-rostovskoj-oblasti-snizili-gruzooborot.html (дата обращения: 12.01.2021).

- Буянова, Л.Н., Богайчук, О.Р. Развитие южных портов России // Морские порты. – 2019. – №1 [Электронный ресурс]. Режим доступа: http://www.morvesti.ru/analitika/1692/78474/ (дата обращения: 25.12.2020).

- Грузооборот компании «Порт Мечел-Темрюк» в 2019 году вырос на 5% и превысил 1,8 млн. тонн [Электронный ресурс]. Режим доступа: https://gudok.ru/news/?ID=1490935 (дата обращения: 14.01.2021).

- Грузооборот морских портов России за 2019 год вырос на 2,9% — до 840,3 млн. тонн (детализация). Публикация от 14 января 2020 г. [Электронный ресурс]. Режим доступа: https://portnews.ru/news/289776/ (дата обращения: 11.01.2021).

- Грузооборот портов Азово-Черноморского бассейна РФ в 2019 году упал на 5,2% [Электронный ресурс]. Режим доступа: http://infranews.ru/logistika/more/55572-gruzooborot-portov-azovo-chernomorskogo-bassejna-rf-v-2019-godu-upal-na-52/ (дата обращения: 09.01.2021).

- Грузооборот портов Краснодарского края [Электронный ресурс]. Режим доступа: https://mt.krasnodar.ru/napravleniya/morskoy-i-rechnoy-transport/statistika/gruzooborot-morskikh-portov-krasnodarskogo-kraya-s-2012-po-2018-gg/ (дата обращения: 09.01.2021).

- Логисты – о проблемах портов Азово-Черноморского бассейна // Морские вести России. – 2019. [Электронный ресурс]. Режим доступа: http://www.morvesti.ru/news/1679/78283/ (дата обращения: 12.01.2021).

- Обзор российского транспортного сектора за 2019 год [Электронный ресурс]. Режим доступа: https://ru.investinrussia.com/data/file/ru-ru-russian-transport-survey.pdf (дата обращения: 12.11.2020).

- Объём перевалки грузов в морских портах России за 2016 год// Информационно-аналитический журнал «Морские порты». – 2017. – №2. – С.51-61.

- Объём перевалки грузов в морских портах России за 2017 год// Информационно-аналитический журнал «Морские порты». – 2018. – №2. – С.50-60.

- Отчет о результатах контрольного мероприятия «Проверка результативности использования бюджетных ассигнований, направленных на реализацию инвестиционных проектов, и иных мер, принимаемых в целях увеличения производственных мощностей морских портов в 2016-2018 годах и истекшем периоде 2019 года» [Электронный ресурс]. Режим доступа: https://portnews.ru/upload/basefiles/2240_chschchpechtpnpachjapppaplpachtpa.pdf (дата обращения: 18.01.2021).

- Щербанин, Ю.А. Экспортные грузопотоки через морские порты России: нефтегрузы – некоторые соображения // Российский внешнеэкономический вестник. – 2019. – №4. – С. 18-36.

List of sources

- Association of Seaports of the Russian Federation (ASOP). Freight turnover and capacity of Russian ports [Assotsiatsiya morskikh portov RF (ASOP). Gruzooborot i moshchnost’ rossiyskikh portov]. Access mode: https://www.morport.com/sites/default/files/inline/files/gruzooborot_i_moshchnost_2.pdf (date of access: 28.11.2020).

- Brovkina, M. There was not enough depth. Why the ports of the Rostov region have reduced cargo turnover [Ne khvatilo glubiny. Pochemu porty Rostovskoy oblasti snizili gruzooborot]// Rossiyskaya Gazeta — Economy of the South of Russia №40 (8094) [Electronic resource]. Access mode: https://rg.ru/2020/02/26/reg-ufo/pochemu-porty-rostovskoj-oblasti-snizili-gruzooborot.html (date of access: 12.01.2021).

- Buyanova, L.N., Bogaychuk, O.R. Development of the southern ports of Russia [Razvitiye yuzhnykh portov Rossii]// Sea ports. — 2019. — No. 1 [Electronic resource]. Access mode: http://www.morvesti.ru/analitika/1692/78474/ (date of access: 12/25/2020).

- The cargo turnover of the Mechel-Temryuk Port in 2019 increased by 5% and exceeded 1.8 million tons [Gruzooborot kompanii «Port Mechel-Temryuk» v 2019 godu vyros na 5% i prevysil 1,8 mln. tonn]. Access mode: https://gudok.ru/news/?ID=1490935 (date of access: 14.01.2021).

- The cargo turnover of the seaports of Russia in 2019 increased by 2.9% — up to 840.3 million tons (detail). Published on January 14, 2020 [Gruzooborot morskikh portov Rossii za 2019 god vyros na 2,9% — do 840,3 mln. tonn (detalizatsiya). Publikatsiya ot 14 yanvarya 2020 g.]. Access mode: https://portnews.ru/news/289776/ (date of access: 01/11/2021).

- Freight turnover of the ports of the Azov-Black Sea basin of the Russian Federation in 2019 fell by 5.2% [Gruzooborot portov Azovo-Chernomorskogo basseyna RF v 2019 godu upal na 5,2%]. Access mode: http://infranews.ru/logistika/more/55572-gruzooborot-portov-azovo-chernomorskogo-bassejna-rf-v-2019-godu-upal-na-52/ (date of access: 09/01/2021).

- Freight turnover of the ports of the Krasnodar Territory [Gruzooborot portov Krasnodarskogo kraya]. Access mode: https://mt.krasnodar.ru/napravleniya/morskoy-i-rechnoy-transport/statistika/gruzooborot-morskikh-portov-krasnodarskogo-kraya-s-2012-po-2018-gg/ (date of access: 09.01 .2021).

- Logistics — about the problems of the ports of the Azov-Black Sea basin [Logisty – o problemakh portov Azovo-Chernomorskogo basseyna]// Marine news of Russia. — 2019. [Electronic resource]. Access mode: http://www.morvesti.ru/news/1679/78283/ (date of access: 12.01.2021).

- Review of the Russian transport sector for 2019 [Obzor rossiyskogo transportnogo sektora za 2019 god]. Access mode: https://ru.investinrussia.com/data/file/ru-ru-russian-transport-survey.pdf (date accessed: 12.11.2020).

- The volume of cargo transshipment in the seaports of Russia in 2016 [Ob»yom perevalki gruzov v morskikh portakh Rossii za 2016 god]// Information and analytical magazine «Seaports». — 2017. — No. 2. — S.51-61.

- The volume of cargo transshipment in the seaports of Russia in 2017 [Ob»yom perevalki gruzov v morskikh portakh Rossii za 2017 god]// Information and analytical magazine «Seaports». — 2018. — No. 2. — S.50-60.

- Report on the results of the control measure «Checking the effectiveness of the use of budgetary allocations aimed at the implementation of investment projects and other measures taken to increase the production capacity of seaports in 2016-2018 and the expired period of 2019» [Otchet o rezul’tatakh kontrol’nogo meropriyatiya «Proverka rezul’tativnosti ispol’zovaniya byudzhetnykh assignovaniy, napravlennykh na realizatsiyu investitsionnykh proyektov, i inykh mer, prinimayemykh v tselyakh uvelicheniya proizvodstvennykh moshchnostey morskikh portov v 2016-2018 godakh i istekshem periode 2019 goda»]. Access mode: https://portnews.ru/upload/basefiles/2240_chschchpechtpnpachjapppaplpachtpa.pdf (date accessed: 18.01.2021).

- Shcherbanin, YU.A. Export cargo flows through the seaports of Russia: oil and cargo — some considerations [Eksportnyye gruzopotoki cherez morskiye porty Rossii: neftegruzy – nekotoryye soobrazheniya]// Russian foreign economic bulletin. — 2019. — No. 4. — S. 18-36.

Еще в рубриках

Республика Крым

Отраслевая экономика регионов