Оценка долговой устойчивости регионов Приволжского федерального округа

Assessment of the debt sustainability of the regions of the Volga federal region

Авторы

Аннотация

В работе рассмотрена проблема оценки долговой устойчивости региона. Обоснована необходимость проведения анализа состояния долговой устойчивости в связи с ростом объема задолженности у большинства субъектов Приволжского федерального округа. В результате анализа структуры и динамики долговых обязательств выявлены факторы риска, которые необходимо учитывать в дальнейшем. Предложены дополнительные показатели, позволяющие осуществлять динамический мониторинг долговой устойчивости регионов.

Ключевые слова

Приволжский федеральный округ, государственный долг, долговая устойчивость, дефицит регионального бюджета, бюджетный кризис, доходы бюджета.

Рекомендуемая ссылка

Оценка долговой устойчивости регионов Приволжского федерального округа// Региональная экономика и управление: электронный научный журнал. ISSN 1999-2645. — №3 (67). Номер статьи: 6714. Дата публикации: 23.09.2021. Режим доступа: https://eee-region.ru/article/6714/

DOI: 10.24412/1999-2645-2021-367-14

Authors

Abstract

The paper considers the problem of assessing the debt sustainability of the region. The necessity of analyzing the state of debt stability in connection with the increase in the volume of debt in the majority of subjects of the Volga Federal District is justified. As a result of the analysis of the structure and dynamics of debt obligations, risk factors that need to be taken into account in the future are identified. Additional indicators are proposed that allow for dynamic monitoring of the debt sustainability of regions.

Keywords

Volga Federal District, public debt, debt sustainability, regional budget deficit, budget crisis, budget revenues.

Suggested Citation

Assessment of the debt sustainability of the regions of the Volga federal region// Regional economy and management: electronic scientific journal. ISSN 1999-2645. — №3 (67). Art. #6714. Date issued: 23.09.2021. Available at: https://eee-region.ru/article/6714/

DOI: 10.24412/1999-2645-2021-367-14

1. Вступление

1.1. Аргументация актуальности темы

В настоящее время большинство региональных бюджетов РФ характеризуются наличием государственного долга. В качестве причин роста долговой нагрузки регионов выделяют: снижение налогооблагаемой базы в результате кризисных явлений, недостаток бюджетных средств для реализации проектов и программ, необходимость развивать социальную составляющую бюджетов [7]. Более того научно-теоретические подходы к управлению субфедеральным долгом включают анализ сущности и роли субфедерального долга в системе региональных финансовых отношений, анализ инструментов и методов субфедеральных заимствований и анализ методов определения финансовой устойчивости региона [5]. Уровень долговой нагрузки при этом различен. Отсутствие системного подхода к разработке методики оценки долговой устойчивости субъектов способно привести к долговому кризису, что негативно отразится не только на экономике региона, но и в целом на финансовой системе страны. Таким образом, существующие подходы к оценке долговой устойчивости субъекта РФ необходимо доработать с учетом полной картины факторов, влияющих на его кредитоспособность.

1.2. Точная формулировка научной проблематики

Предприняты определенные шаги в направлении оценки долговой устойчивости субъектов, в частности, установлены ограничения на размер дефицита бюджета субъекта, на объемы заимствований в зависимости от уровня налоговых и неналоговых доходов, расходов на погашение и обслуживание государственного долга, объема текущих обязательств, объема дефицита регионального бюджета. Однако, данные показатели не формируют полного представления об угрозах долговой устойчивости и содержат не все параметры, необходимые для ее оценки.

2. Основная часть:

2.1. Формулировка цели и важности исследования

Долговая устойчивость региона это фактор экономической безопасности территорий. Вопросам долговой устойчивости в последнее время уделяется все больше внимания, как со стороны государства, так и в научном сообществе. Однако определение критериев и параметров оценки долговой устойчивости остаются дискуссионными. Неспособность субъектов своевременно погашать задолженность приводит к бюджетным кризисам и нестабильности финансовой системы субъекта.

Цель исследования: провести анализ устойчивости субъектов Приволжского федерального округа (далее ПФО) и предложить направления совершенствования методики анализа.

2.2. Описание методов исследования

В качестве методов исследования применяется анализ, синтез, методы статистического анализа.

2.3. Обсуждение известных позиций и точек зрения

Понятие «долговой устойчивости» не определено Бюджетным кодексом РФ, однако в главе 14 статье 101.1 содержатся требования к управлению государственным и муниципальным долгом, нашедшие отражение в государственной программе «Управление государственными финансами и регулирование финансовых рынков».

Анализ различных точек зрения на сущность долговой устойчивости позволяет сделать следующие выводы:

- Первоначальным признаком долговой устойчивости является способность субъекта РФ осуществлять заимствования и погашать их [9]. Т.е. долговая устойчивость здесь приравнивается фактически к кредитоспособности.

- «Под устойчивостью понимается способность регионов продолжать текущую бюджетную политику, не доводя дело до дефолта по обязательствам перед кредиторами». [1]. Таким образом, невозможно разграничивать бюджетную и долговую политики, поскольку долговая напрямую зависит от эффективности бюджетной.

- Уровень заимствований находится в рамках установленных нормативов, что позволяет осуществлять последовательную экономическую политику региона [8].

- Объем заимствований субъекта соответствует его экономическим возможностям своевременно погашать задолженность, не прибегая к реструктуризации или списанию [3, 6].

Таким образом, под долговой устойчивостью будем понимать такое состояние бюджетной системы субъекта РФ, при котором он будет способен принимать на себя и своевременно погашать долговые обязательства необходимые для поддержания финансовой стабильности и развития экономики региона.

2.4. Анализ фактов и доказательного материала

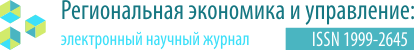

По данным Минфин РФ объем государственного долга ПФО за период с 2017 по 2021 год увеличился на 27,384 млрд. руб. и составил 578,209 млрд. руб. (Рис.1.). Наибольший удельный вес в структуре долга ПФР составляет государственный долг Республики Татарстан – 16,% на 01.01.2021 и Нижегородской области – 14,8 на 01.01.2021г. У подавляющего большинства субъектов отсутствует внешний долг, за исключением Республики Татарстан и Оренбургской области.

Рисунок 1 — Динамика государственного долга субъектов Приволжского федерального округа за 2017-2020 гг., тыс. руб.

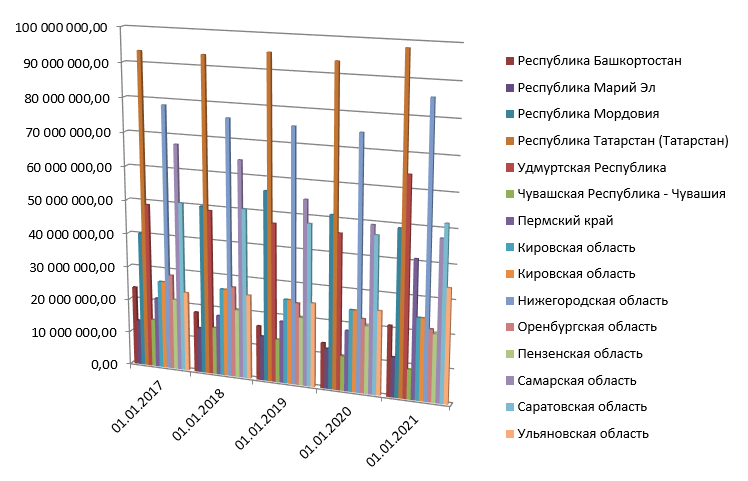

Анализируя структуру государственного долга субъектов ПФО (Рис.2.) следует отметить преобладание бюджетных кредитов из других бюджетов бюджетной системы РФ (52%), что, по сути, отражает финансовую помощь ряду субъектов из средств федерального бюджета. Кредиты финансового сектора и государственные ценных бумаги в общей сумме не превышают 46%, именно данные обязательства и способны поставить под угрозу долговую устойчивость регионов.

Исходя из рыночных подходов предоставление бюджетных кредитов целесообразно в ситуации, когда субъект не способен обслуживать долговые обязательства самостоятельно, т.е. здесь бюджетный кредит выступает как механизм перераспределения финансовых ресурсов среди регионов. Положительной характеристикой бюджетного кредита является его низкая стоимость по сравнению с банковским кредитом или ценными бумагами. Однако среди отрицательных характеристик следует указать практику дополнительного финансирования субъектов РФ для погашения, ранее выданных ссуд.

Таким образом, фактически долговая нагрузка перекладывается на федеральный уровень, что противоречит сути бюджетного законодательства.

Рисунок 2 — Структура государственного долга субъектов ПФО по видам долговых обязательств на 01.01.2021г.

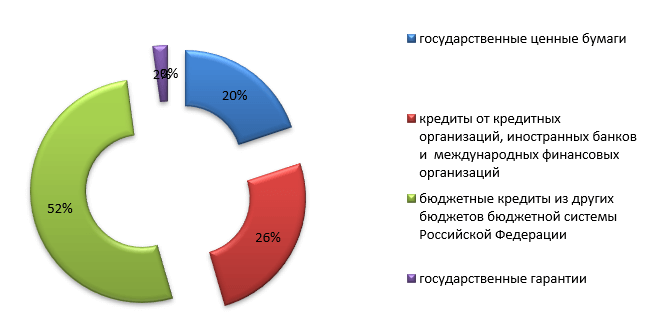

Рассматривая регионы в разрезе структуры долговых обязательств (Рис.3) следует выделить регионы с существенной долей государственных ценных бумаг: Самарская область – 63,3%; Нижегородская область – 48,52%; Ульяновская область – 46,1%; Оренбургская область – 43%. В некоторых субъектах заимствования в виде государственных ценных бумаг отсутствуют полностью: Республика Татарстан, Республика Чувашия, Пермский край, Кировская область, Пензенская область. Наличие государственных ценных бумаг в долговых портфелях субъектов свидетельствует об их рыночной ориентированности и диверсифицированности.

Лидерами по привлечению кредитов финансового сектора являются: Пермский край – 63,53%; Пензенская область – 62,58%; Удмуртская республика – 54,4%. Банковский кредиты полностью отсутствуют у таких субъектов как: Республика Татарстан, Оренбургская область, Самарская область.

Доля государственных гарантий у большинства субъектов ПФО незначительна за исключением Республики Татарстан (12,3%). Данный инструмент направлен на стимулирование развития банковского кредитования реального сектора путем предоставления государственных гарантий в качестве обеспечительной меры.

Рисунок 3 — Структура государственного долга субъектов ПФО на 01.01.2021г.

По данным таблицы 1 видно, что в ПФО преобладают субъекты с высоким и средним уровней долговой устойчивости, что является положительной характеристикой ПФО. Таким образом, в результате ранжирования выявляются негативные тенденции долговой устойчивости регионов [10].

Что касается республики Мордовия, то проблемы с высоким уровнем долговой нагрузки наблюдаются уже более 10 лет, но остаются не решенными. Основная причина такой ситуации это неэффективное использование привлеченных средств.

Таблица 1 — Долговая нагрузка субъектов ПФО

| Субъекты ПФО | Государственный долг субъектов РФ, тыс. руб. | Налоговые и неналоговые доходы бюджетов субъектов РФ, тыс. руб. | Отношение гос. долга к сумме налоговых и неналоговых доходов, % |

| Республика Башкортостан | 13 526 064 | 146 770 204 | 9,2 |

| Республика Марий Эл | 11 989 961 | 17 224 286 | 69,6 |

| Республика Мордовия | 51 088 685 | 24 186 442 | 211,2 |

| Республика Татарстан | 93 660 717 | 249 489 987 | 37,5 |

| Удмуртская Республика | 46 042 551 | 57 430 666 | 80,2 |

| Чувашская Республика — Чувашия | 10 350 387 | 30 613 178 | 33,8 |

| Пермский край | 18 022 738 | 125 350 059 | 14,4 |

| Кировская область | 24 284 731 | 33 638 861 | 72,2 |

| Нижегородская область | 74 732 474 | 146 173 618 | 51,1 |

| Оренбургская область | 22 052 785 | 74 260 330 | 29,7 |

| Пензенская область | 20 051 452 | 34 824 708 | 57,6 |

| Самарская область | 49 349 838 | 150 795 670 | 32,7 |

| Саратовская область | 46 540 833 | 68 670 868 | 67,8 |

| Ульяновская область | 24 928 407 | 46 659 098 | 53,4 |

Составлено по данным Минфин РФ [11]

2.5. Выдвижение собственных гипотез

Таким образом, государственный долг является следствием дефицита бюджета субъекта и в случае увеличения дефицита долговая нагрузка на регион увеличивается как в отношении погашения основной суммы долга так и затрат на процентные платежи. В подобных условиях необходимо применять сбалансированный подход к структуре портфеля и не допускать нарушения критериальных значений показателей долговой устойчивости [4]. Целесообразным видится применения более дешевых и надежных инструментов заимствований (бюджетных кредитов) с целью снижения расходов на их обслуживание в случае высокой долговой нагрузки, способной снизить устойчивость бюджетной системы субъекта.

Основным параметром, который определяет объем допустимого государственного долга, выступает объем налоговых и неналоговых доходов субъекта. В случае волатильности доходов, вызванной, в частности, макроэкономическими факторами возникает риск снижения долговой устойчивости. Следовательно, необходимо осуществлять мониторинг долговой нагрузки и исполнения регионального бюджета по доходам.

Изменение объемов и условий привлечения финансовых ресурсов может негативно отразится на их стоимости, следовательно, привести к увеличению расходов на процентные платежи. Более того, привлечение внешних заимствований подвержено влиянию внешнеэкономических и политических факторов, что создает дополнительные риски для заемщика.

2.6. Обоснование и изложения результатов

Предлагается использовать карту факторов риска снижения долговой устойчивости и показателей, которые позволяют оценить влияние данных факторов отслеживать и предпринимать своевременные меры.

Таблица 2. Система факторов долговой устойчивости субъекта РФ и показатели их оценки

| Факторы, влияющие на долговую устойчивость | Показатель, применяемый для оценки фактора, % | Критерии показателя | Комментарии |

| Изменения объема налоговых и неналоговых доходов | К1=ГД/(Дн+Днн)*100 | <50 высокая устойчивость 50 <85 средняя устойчивость >=85 низкая устойчивость |

ГД – объем государственного долга; Дн – налоговые доходы; Днн – неналоговые доходы Установлен Постановлением Правительства РФ |

| Рост расходов на обслуживание государственного долга | К2 = Ргд/Р | <5 высокая устойчивость 5 <8 средняя устойчивость >=8 низкая устойчивость |

Ргд – расходы на обслуживание государственного долга Р – расходы бюджета[1] Установлен Постановлением Правительства РФ |

| Изменение суммы доходов бюджета с учетом дотаций | К3 = ГДт/(Дн+Днн+Д) | <13 высокая устойчивость 13 <18 средняя устойчивость >=18 низкая устойчивость |

ГДт – текущий государственный долг Д – дотации Установлен Постановлением Правительства РФ |

| Изменение текущих обязательств по погашению долга | К4 = ГДк/ГД | >15 низкая долговая устойчивость | ГДк – краткосрочные обязательства Установлен Постановлением Правительства РФ |

| Уровень дефицита регионального бюджета | К5= Дф/(Дн+Днн)*100 | <15 | Дф – дефицит бюджета субъекта Установлен БК РФ |

[1] за исключением объема расходов, которые осуществляются за счет субвенций, предоставляемых из бюджетов бюджетной системы Российской Федерации.

Таким образом, показатели оценки долговой устойчивости больше направлены на анализ платежеспособности региона в отношении долговых обязательств [2].

В качестве дополнительных показателей оценки долговой устойчивости субъекта предлагается использовать:

- Показатель оценки влияния изменения процентной ставки на сумму процентных расходов:

К6 = Δr*ГД

где Δr – изменение процентной ставки в прогнозном периоде;

- Соотношение прироста доходов регионального бюджета и прироста долговой нагрузки. В случае если данный показатель превышает 1, есть риск недофинансирования роста долговой нагрузки:

К7 =ТпрД/ТпрК1

ТпрД – прирост доходов регионального бюджета в прогнозном периоде.

- Соотношение прироста просроченной задолженности к приросту суммы государственного долга субъекта. В случае если данный показатель превышает 1, риск неплатежа увеличивается:

К8 = ТпрГДп/ТпрГД

где ТпрГДп – просроченная задолженность;

ТпрГД – сумма задолженности.

- Соотношение прироста краткосрочной задолженности к приросту суммы государственного долга. Превышение данным показателем 1, повышает риск неплатежа в связи с наращиванием краткосрочных обязательств.

К9 = ТпрКД/ ТпрГД

где ТпрКД – темп прироста краткосрочной задолженности.

- Соотношение прироста расходов на обслуживание государственного долга и прироста суммы расходов бюджета. В случае если данный показатель превышает 1, то увеличивается риск непогашения долга.

К10 = ТпрРгд/ ТпрГД

где ТпрРгд – прирост расходов на обслуживание государственного долга.

- Соотношение прироста дефицита государственного бюджета к приросту государственного долга.

К11 = ТпрДф/ТпрГД

ТпрДф – темп прироста дефицита государственного бюджета.

3. Заключение:

Таким образом, анализ долговой устойчивости субъектов ПФО позволяет сделать следующие выводы:

- В ПФО наибольший объем государственного долга за период с 2017 по 2020 год наблюдается в Республике Татарстан и Нижегородской области. Как правило, государственный долг составляют внутренние обязательства у большинства регионов, что повышает его устойчивость и снижает воздействие внешне-экономических факторов на долговую политику субъектов РФ.

- Рассматривая структуру долговых портфелей субъектов РФ следует отметить незначительное превышение объема бюджетных кредитов над обязательствами финансовому сектору. Следовательно, в среднем обязательства портфеля сбалансированы, что также способствует снижению рисков неплатежей.

- Незначительная доля государственных гарантий в портфелях долговых обязательств субъектов, что также снижает их риски неплатежей по данным гарантиям.

- Оценка уровня долговой устойчивости позволяет сделать вывод о том, что в целом ПФО имеет хорошие характеристики и его регионы в среднем устойчивы.

- Методика оценки долговой устойчивости определенная в нормативно-правовых актах не является совершенной, поскольку не учитывает влияние процентного риска на долговые обязательства, не отражает динамику показателей за ряд временных интервалов.

- Предлагается дополнить методику оценки долговой устойчивости рядом показателей, которые учитывают влияние изменения процентной ставки на уровень процентных расходов, динамику изменения доходов регионального бюджета, просроченной задолженности, краткосрочной задолженности, расходов на обслуживание государственного долга в отношении прироста суммы расходов регионального бюджета. Применение предложенных показателей позволит осуществлять более точный мониторинг состояния долговой устойчивости субъектов.

Библиографический список

- Алехин, Б.И. О бюджетной устойчивости регионов // Вестник РГГУ. Серия «Экономика. Управление. Право». 2019. № 2. С. 81–101. DOI: 10.28995/2073-6304-2019-2-81-101

- Галухин, А.В. Оценка долговой устойчивости бюджетов субъектов Федерации / А.В. Галухин // Вопросы территориального развития. — 2016. № 5 (35). С. 6.

- Замятина, Н. В. Совершенствование управления субфедеральным и муниципальным долгом в контексте зарубежного опыта // Региональная экономика: теория и практика. 2011. № 32 (215). С. 39-46.

- Кирюшкина, А.Н. Долговая устойчивость субъектов Российской Федерации // Современные научные исследования и инновации. 2016. № 11 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/11/74728

- Коречков, Ю.В. Долговая устойчивость региона как основа его стратегического развития / Ю.В. Коречков // Социально-политические исследования. – 2020. №2 (7). С.81-91.

- Норкин, А.В. Государственные заимствования субъекта Российской Федерации в контексте нового понятия «долговой устойчивости» региона / А.В. Норкин, И.А. Смирнова, В.Ф. Федорова // Вестник Алтайской академии экономики и права. – 2019. — № 7. – С. 61-67.

- Полтева, Т. В. К вопросу о методах оценки долговой устойчивости субъектов Российской Федерации / Т. В. Полтева, А. Н. Кирюшкина // Карельский научный журнал. 2016. Т.5. № 4. С. 168-173.

- Солдаткин, С.Н. Заёмно-долговая деятельность органов исполнительной власти российских регионов: организационно-правовое регулирование и практическая реализация: монография / С.Н. Солдаткин. – Хабаровск: РИЦ ХГАЭП, 2013. – 168 с. – ISBN 978-5-4475-3735-7.

- Шимширт, Н.Д. Управление долговой устойчивостью: проблемы и решения / Н.Д. Шимширт // Актуальные проблемы управления и экономики: российский и зарубежный опыт. – 2013. – С. 249-260. – ISBN 978-5-7511-1784-9.

- Шкодинский, С.В. Оценка долговой устойчивости субъектов Российской Федерации / С.В. Шкодинский, Е.С. Гусакова // Вестник РГГУ. Серия: Экономика. Управление. Право. 2018. № 4 (14). С. 90-98.

- Министерство финансов Российской Федерации: Официальный сайт [Электронный ресурс] / Министерство финансов Российской Федерации — Электрон, дан. – Режим доступа: http://minfin.ru/ru/

References

- Alekhin, B.I. On the budget sustainability of the regions [O byudzhetnoj ustojchivosti regionov] // Bulletin of the RSUH. The series «Economics. Management. The Law». 2019. № 2. pp. 81–101. DOI: 10.28995/2073-6304-2019-2-81-101

- Galuhin, A.V. Assessment of the debt stability of the budgets of the subjects of the Federation [Ocenka dolgovoj ustojchivosti byudzhetov sub»ektov Federacii / A.V. Galuhin]// Issues of territorial development. — 2016. № 5 (35). p. 6.

- Zamjatina, N. V. Improving the management of sub-federal and municipal debt in the context of foreign experience [Sovershenstvovanie upravlenija subfederal’nym i municipal’nym dolgom v kontekste zarubezhnogo opyta / N. V. Zamjatina] // Regional’naja jekonomika: teorija i praktika. 2011. № 32 (215). pp. 39-46.

- Kirjushkina, A. N. Debt sustainability of the constituent entities of the Russian Federation [Dolgovaja ustojchivost’ sub-ektov Rossijskoj Federacii / A. N. Kirjushkina] // Modern scientific research and innovation. 2016. № 11. URL: http://web.snauka.ru/issues/2016/11/74728.

- Korechkov, Y. V. Debt sustainability of the region as the basis for its strategic development [Dolgovaya ustojchivost’ regiona kak osnova ego strategicheskogo razvitiya / YU.V. Korechkov] // Socio-political research. — 2020. No. 2 (7). pp. 81-91.

- Norkin, A.V. State borrowings of the subject of the Russian Federation in the context of the new concept of «debt stability» of the region / A.V. Norkin, I. A. Smirnova, V. F. Fedorova [Gosudarstvennye zaimstvovaniya sub»ekta Rossijskoj Federacii v kontekste novogo ponyatiya «dolgovoj ustojchivosti» regiona / A.V. Norkin, I.A. Smirnova, V.F. Fedorova]// Bulletin of the Altai Academy of Economics and Law. — 2019. — No. 7. — pp. 61-67.

- Polteva, T. V. On the question of methods of assessing the debt stability of the subjects of the Russian Federation / T. V. Polteva, A. N. Kiryushkina [K voprosu o metodah ocenki dolgovoj ustojchivosti sub#ektov Rossijskoj Federacii / T. V. Polteva, A. N. Kirjushkina] // Karelian Scientific Journal. 2016. Vol. 5. No. 4. pp. 168-173.

- Soldatkin, S. N. Debt and debt activity of executive authorities of Russian regions: organizational and legal regulation and practical implementation: monograph / S. N. Soldatkin [Zayomno-dolgovaya deyatel’nost’ organov ispolnitel’noj vlasti rossijskih regionov: organizacionno-pravovoe regulirovanie i prakticheskaya realizaciya: monografiya] — Khabarovsk: RIC KHGAEP, 2013. — 168 p — ISBN 978-5-4475-3735-7.

- Shimshirt, N. D. Debt sustainability management: problems and solutions / N. D. Shimshirt [Upravlenie dolgovoj ustojchivost’yu: problemy i resheniya / N.D. SHimshirt] / / Actual problems of management and economics: Russian and foreign experience. — 2013. — pp. 249-260 – — ISBN 978-5-7511-1784-9.

- Shkodinsky, S. V. Assessment of debt stability of the subjects of the Russian Federation / S. V. Shkodinsky, E. S. Gusakova [Ocenka dolgovoj ustojchivosti sub»ektov Rossijskoj Federacii / S.V. SHkodinskij, E.S. Gusakova]// Bulletin of the Russian State University. Series: Economics. Management. Right. 2018. No. 4 (14). pp. 90-98.

- Ministry of Finance of the Russian Federation [Ministerstvo finansov Rossiyskoy Federatsii: Ofitsial’nyy sayt]: Official site/ Ministry of Finance of the Russian Federation — Electron, dan. — Access mode: http://minfin.ru/ru/