Финансовые факторы инвестиционной активности регионов

Financial factors of investment regions activity

Авторы

Аннотация

Данная статья посвящена исследованию динамики финансовых факторов инвестиционной активности регионов с целью выявления регионов России с высокой инвестиционной активностью, которая обеспечивается эффективностью управления финансовой системой региональной экономики.

Методологические разработки, представленные в данной статье, являются продолжением и развитием ряда работ, выполненных ранее автором. Методологической основой исследования являются методы регрессионного анализа, статистического наблюдения, группировок и многомерной средней. Информационной основой выступили статистические данные Федеральной службы государственной статистики о развитии регионов России. Методологические разработки применены для построения рейтингов инвестиционной активности регионов России и исследования динамики влияния факторов.

Результаты исследования:

- Предложен способ измерения веса факторов в формировании интегрального измерителя на основе стандартизированных коэффициентов регрессии.

- Предложена трактовка понятия инвестиционной активности региона как параметра эффективности государственного и корпоративного управления и дана система показателей для построения интегрального статистического измерителя инвестиционной активности регионов.

Предлагаемые методические разработки позволили реализовать мониторинг инвестиционной активности регионов России за период 2007-2014 гг., на основе которого получены:

- Рейтинги инвестиционной активности регионов ЦФО России;

- Группировка факторов инвестиционной активности регионов ЦФО России.

Ключевые слова

факторы инвестиционной активности региона, финансовый потенциал региона, рейтинг инвестиционной активности регионов, Центральный федеральный округ

Рекомендуемая ссылка

Финансовые факторы инвестиционной активности регионов// Региональная экономика и управление: электронный научный журнал. ISSN 1999-2645. — №4 (48). Номер статьи: 4827. Дата публикации: 06.12.2016. Режим доступа: https://eee-region.ru/article/4827/

Authors

Abstract

This article is devoted to the study of the dynamics of financial factors in investment activity for the purpose of identifying regions of the Russian regions with high investment activity, which provides an efficient financial management system of the regional economy. Methodological developments presented in this article is a continuation and development of a number of works previously performed by the author.

The methodological basis of the study are the methods of regression analysis, statistical observation, groups and multi-dimensional medium. Information basis of statistics made by the Federal State Statistics Service on the development of Russian regions. Methodological developments are applied to construct the investment activity of the ratings of Russian regions and study the dynamics of the factors of influence.

Results of the study:

- A method of measuring the weight factors in the formation of the integral meter on standardized regression coefficients.

- proposed interpretation of the concept of investment activity in the region as a parameter of efficiency of public and corporate governance, and are given a system of indicators for the construction of the integrated statistical gauge of investment activity regions.

The proposed methodological developments have allowed to implement monitoring investment activity regions . Russia in 2007-2014 years, on the basis of which received:

- Ratings investment activity regions of the Central Federal District Russia;

- The grouping factors of investment activity of the Central Federal District of Russia.

Keywords

investment activity factors in the region, the financial potential of the region, investment activity rating of regions, Central Federal District

Suggested Citation

Financial factors of investment regions activity// Regional economy and management: electronic scientific journal. ISSN 1999-2645. — №4 (48). Art. #4827. Date issued: 06.12.2016. Available at: https://eee-region.ru/article/4827/

Введение

В статистической теории измерений известны два основных представления об измерении как методе научного исследования, во-первых, измерение понимается как соотношение множества объектов, описываемых наблюдаемой переменной с множеством применяемых в теории шкал меток; во-вторых, измерение понимается как соотношение ненаблюдаемой в реальности латентной переменной со значениями непосредственно наблюдаемых переменных. Поиск удобного в применении, объективного, понятного измерителя латентной переменной является сложной научной проблемой, требующей для ее решения знания и использования большого числа статистических методов и широкого спектра разнокачественных статистических показателей. Что в свою очередь требует разработки способов количественного измерения влияния факторов на моделируемый показатель, позволяющих обеспечить решение проблем несоизмеримости характеристик факторов, как между собой, так и в динамике, и субъективности использования экспертных оценок для этой цели. Способ в отличие от метода может быть основан на комбинации статистических методов, что позволяет успешно решать сложные научные проблемы.

Особенно выделенная научная проблема проявляет себя, если в качестве объекта исследования выступают экономические и социальные системы. Современная рыночная экономика основана на конкуренции экономических объектов, поэтому экономические субъекты, принимающие решения по поводу их выбора, нуждаются в объективных измерителях, определяющих меру их привлекательности и конкурентоспособности для экономических операций в будущем. На сегодняшний момент используются на практике десятки измерителей рыночной конъюнктуры, однако, их практическая ценность существенно возрастает, если при проведении экономических измерений отражается иерархия измерителей, которая выражается в построении интегрального показателя, позволяющего измерить латентную, ненаблюдаемую на практике величину, например, инвестиционную активность или привлекательность рыночного объекта. Иерархия показателей задается в интегральном измерителе весовыми коэффициентами, определение которых часто затруднено из-за невозможности привлечения большого числа компетентных экспертов, особенно если дело касается объектов инвестирования с большой социальной, а не коммерческой эффективностью. В данной статье предлагается решение проблемы измерения весовых коэффициентов при построении интегральных статистических измерителей с помощью широко используемых методов многомерной средней и множественной регрессии.

Решением данной проблемы занималось и занимается большое число групп исследователей и авторитетных организаций, так как на сегодняшний день существует широкий спектр задач, требующих построения интегральных измерителей для характеристики конъюнктуры и развития различных экономических и социальных систем, например:

- Интегральные измерители политического и инвестиционного риска стран (Kennedy JR., 1973, Sharp U., Alexander G., Bailey D., 2001);

- Интегральные измерители фондового рынка (Markowitz H., 1952; Hetman J., Dzhonk M. D., 1997; Kichen S., 1988);

- Интегральные измерители инвестиционной привлекательности регионов (Stobaugh R. , 1969; Nagaev S., Woergoetter A. , 1995; Osborn A., 2001), [9], [10].

К настоящему времени рассматриваемой тематике посвящено большое число работ ученых, защищено достаточное количество диссертаций, а также подготовлено отчетов о проведенных практических исследованиях, в которых для построения интегральных оценок, как правило, применяются метод многомерной средней (Гришина И., Ройзман И., Шахназаров А., 2001) и метод множественной регрессии (Goldstein H., 2013; Fahrmeir L., Kneib Th., Lang S., Marx B., 2013). Также используются менее известные статистические методы, например, метод динамического норматива (Бурцева Т.А., 2002, Бурцева Т.А., 2015) и метод аналитических иерархий (Саати Т., 1993, Покровский А.М., 2013).

Каждый из названных методов имеет преимущества и недостатки, которые неоднократно обсуждались в научном сообществе. Поэтому автор предлагает для построения интегральной оценки латентной переменной разработать комбинационную модель посредством поэтапного применения метода множественной регрессии и многомерной средней. Первым методом количественно оценивается вес фактора в интегральной оценке, вторым методом определяется количественный уровень искомой латентной переменной. Новизна исследования заключается в предлагаемом способе оценки веса фактора, самих выделенных факторах и их характеристиках. Преимущества предлагаемого способа состоят в том, что получаемые значения веса фактора сопоставимы в динамике, так как представляют собой долю, измеряются в долях от единицы, и объективны, так как основаны только на актуальной официальной статистической информации. Недостатки предлагаемого способа определены ограничениями, которые свойственны методу множественной регрессии, способы их преодоления также широко известны [19],[20].

Методология

В настоящее время множественная регрессия – один из наиболее распространенных методов, позволяющих построить модель с большим числом факторов, определив при этом влияние каждого из них в отдельности, а также совокупное их воздействие на моделируемый показатель. Наиболее правильно, с точки зрения решения задачи сравнения весов факторов при оценке их влияния на моделируемый показатель, является построение уравнения множественной регрессии в стандартизированном масштабе:

![]() (1)

(1)

где ![]() – стандартизированные переменные:

– стандартизированные переменные:  ,

,  , для которых среднее значение равно нулю:

, для которых среднее значение равно нулю: ![]() , а среднее квадратическое отклонение равно единице:

, а среднее квадратическое отклонение равно единице: ![]() ;

;

![]() – стандартизированные коэффициенты регрессии.

– стандартизированные коэффициенты регрессии.

Стандартизованные коэффициенты регрессии показывают, на сколько единиц изменится в среднем результат, если соответствующий фактор изменится на одну единицу при неизменном среднем уровне других факторов. В силу того, что все переменные заданы как центрированные и нормированные, стандартизованные коэффициенты регрессии βi можно сравнивать между собой, то есть можно ранжировать факторы по силе их воздействия на результат. В этом основное достоинство стандартизованных коэффициентов регрессии в отличие от коэффициентов «чистой» регрессии, которые несравнимы между собой [19], [20].

Предлагается определять вес фактора Хi по формуле (2).

Wi=βi2/Σβ i2 (2)

Для расчетов стандартизированных коэффициентов регрессии рекомендуется использовать прикладные статистические программы, например, инструмент «Регрессия» надстройки «Анализ данных» пакета Microsoft Excel по нормированным значениям факторов.

Для проведения расчетов интегрального измерителя (I) тогда может быть использован метод многомерной средней, формула (3).

I=Σ WiRxi (3),

где Rxi – ранг по i-ому фактору, включенному в модель множественной регрессии.

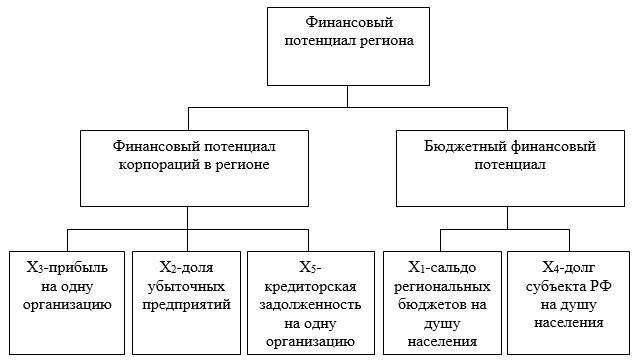

Финансовый потенциал региона признан многими исследователями в качестве основного фактора инвестиционного потенциала региона, который в свою очередь является основой инвестиционной активности региона. Многие исследователи даже объединяют эти потенциалы в единое целое (Толстолесова Л.А., 2011, Кусраева Д.Э., 2012). В современной экономической литературе финансовый потенциал региона определяется как совокупность финансовых ресурсов, возможностей и объективных характеристик региона, которые имеют высокую значимость для привлечения инвестиций и осуществления инвестиционной деятельности [23,185]. Финансовый потенциал региона по своему содержанию охватывает все текущие финансовые возможности региона и имеет следующие элементы [24]:

- консолидированный бюджет (областной бюджет и бюджет муниципальных образований), внебюджетные фонды, а также различные межбюджетные потоки;

- ценные бумаги, эмитированные органами власти и управления субъекта Федерации или органами местного самоуправления;

- финансовый потенциал предприятий и организаций всех форм собственности;

- средства населения, находящиеся на руках или в банках и иных финансовых институтах, а также в виде различных ценных бумаг;

- финансовые ресурсы институтов кредитно — банковской системы данного региона, а также средства, привлекаемые местными банками с других территорий.

Поэтому автором предлагается оригинальная структура объекта исследования, представленная на рис. 1. Данная структура является адекватной современному состоянию инвестиционной активности в регионах России, что подтверждается статистическими данными, представленными в таблице 1. Как показано в таблице 1, основными источниками финансирования инвестиций в России выступают в 2015 г. собственные средства корпораций (51%), а среди привлеченных источников доминируют бюджетные средства.

Также, по данным таблицы 2 видно явное преобладание отечественных инвесторов в общем объеме инвестиций в основной капитал, где наиболее существенны частные инвестиции (59,5 %). Что также говорит о корректности представления структуры объекта исследования на данный момент проведения оценки.

Рисунок 1 – Предлагаемая структура финансового потенциала региона как фактора инвестиционной активности региона

Таблица 1 – Источники финансирования инвестиции в основной капитал, в % к итогу

| Показатель | Годы | ||||||

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Инвестиции в основной капитал, всего | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| В том числе: | |||||||

| собственные средства | 37,1 | 41,0 | 41,9 | 44,5 | 46,1 | 48,1 | 51,1 |

| привлеченные средства | 62,9 | 59,0 | 58,1 | 55,5 | 53,9 | 51,9 | 48,9 |

| Из них: | |||||||

| кредиты банков | 10,3 | 9,0 | 8,6 | 8,4 | 9,3 | 9,3 | 7,8 |

| в том числе кредиты иностранных банков | 3,2 | 2,3 | 1,8 | 1,2 | 0,9 | 1,1 | 1,9 |

| заемные средства других организаций | 7,4 | 6,1 | 5,8 | 6,1 | 6,2 | 6,4 | 5,7 |

| бюджетные средства | 21,9 | 19,5 | 19,2 | 19,9 | 16,8 | 16,2 | 16,9 |

| В том числе: | |||||||

| средства федерального бюджета | 11,5 | 10,0 | 10,1 | 9,7 | 9,8 | 8,6 | 9,7 |

| средства бюджетов субъектов федерации | 9,2 | 8,2 | 7,9 | 7,1 | 7,7 | 6,3 | 5,6 |

| средства местных бюджетов | 1,1 | 1,3 | 1,3 | 1,2 | |||

| средства внебюджетных фондов | 0,3 | 0,3 | 0,2 | 0,4 | 0,3 | 0,2 | 0,3 |

| средства организаций и населения на долевое строительство | 2,2 | 2,2 | 2,0 | 2,7 | 3,0 | 3,3 | 3,0 |

| В том числе средства населения | 1,3 | 1,2 | 1,3 | 2,1 | 2,3 | 2,7 | 2,4 |

| Прочие | 20,4 | 21,9 | 22,3 | 20,1 | 16,3 | 15,6 | 14,7 |

Источник: Федеральная служба государственной статистики [25]

Таблица 2 – Структура инвестиций в основной капитал по формам собственности, в % к итогу

| Показатель | Годы | ||||||

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | |

| Инвестиции в основной капитал – всего | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| В том числе по формам собственности инвесторов: | |||||||

| российская | 85,2 | 86,2 | 87,8 | 84,5 | 85,8 | 86,1 | 86,3 |

| государственная | 19,3 | 17,2 | 16,9 | 16,8 | 17,2 | 14,9 | 13,7 |

| муниципальная | 3,6 | 3,2 | 3,1 | 3,2 | 3,4 | 3,4 | 2,6 |

| частная | 55,2 | 57 | 54,2 | 53,7 | 53,9 | 56,3 | 59,5 |

| общественных и религиозных организаций | 0,1 | 0,04 | 0,03 | 0,04 | 0,04 | 0,1 | 0,1 |

| потребительской кооперации | 0,03 | 0,03 | 0,02 | 0,02 | 0,02 | 0,02 | 0,01 |

| смешанная российская | 7,0 | 7,5 | 11,9 | 12,1 | 9,5 | 9,7 | 9,1 |

| иностранная | 6,8 | 5,9 | 6,0 | 9,1 | 7,7 | 7,0 | 7,3 |

| совместная российская и иностранная | 8,0 | 7,9 | 6,2 | 6,4 | 6,5 | 6,9 | 6,4 |

Источник: Федеральная служба государственной статистики [25]

Результаты исследования

Поведено исследование за период 2007-2014гг, выбраны не все годовые периоды, а 2007, 2009, 2013 и 2014 гг., которые имеют смысловое содержание:

- 2007 г. характеризуется периодом благоприятной конъюнктуры мировой экономики для развития регионов России, это время получения первых результатов привлечения стратегических инвесторов в регионы России и присвоения инвестиционного рейтинга многим регионам и самой России международными агентствами.

- 2009 г. характеризуется резким спадом в экономике России из-за влияния мирового финансового кризиса, снижением притока иностранных инвестиций, хотя до этого фиксировался ежегодный рост притока иностранного капитала на уровне 20% в год. Многие аналитики, считают, что помимо финансового кризиса на инвестициях отразился конфликт России с Грузией и война в Южной Осетии, которая вызвала негативную реакцию в западных СМИ.

- 2013 г. рассматривается как посткризисный год.

- 2014 г. характеризуется событиями, оказавшими значительное влияние на инвестиционный климат в России и настроения работающих в стране иностранных инвесторов. Наиболее важными из них стали введение санкций в отношении России и резкое снижение цен на нефть, что привело к существенному ухудшению макроэкономической ситуации в России, повышению инфляции, нестабильному курсу рубля, затруднениям с привлечением финансирования и высоким процентным ставкам, ограничениям во внешней торговле и сложностям в работе на отраслевых рынках.

Также следует пояснить выборку регионов для проведения исследования. В исследовании использованы только регионы ЦФО, так как они обладают одинаковым уровнем географического положения, обеспечивающим транспортную и институциональную доступность, расположены вокруг главного рынка сбыта России – г. Москвы, что позволяет обеспечить качество используемых для применения регрессионного метода данных и улучшить его результаты.

Теоретически число показателей, которые можно было бы включить в расчет интегрального измерителя инвестиционной активности региона, является бесконечно большой величиной. Однако применение ряда положений теории систем, а именно принципов необходимого разнообразия элементов системы, минимальной достаточности и целевой ориентации этих элементов, позволяет ограничить число показателей. Отбор показателей, представленных на рисунке 1, осуществлялся с учетом таких ограничений: насколько тот или иной показатель характеризует объект исследования, имеется ли сопоставимая статистическая информация по данному показателю для всех регионов в выборке, установлена ли статистически значимая корреляция между фактором и объясняемой переменной.

В качестве абсолютных показателей использованы следующие показатели региональной статистики (таблица 3).

Талица 3 – Перечень абсолютных показателей для проведения исследования

| № | Название показателя |

| 1 | Численность населения региона |

| 2 | Доходы консолидированного бюджета региона |

| 3 | Расходы консолидированного бюджета региона |

| 4 | Число организаций |

| 5 | Число убыточных организаций |

| 6 | Сальдированный финансовый результат (прибыль минус убыток) деятельности организаций |

| 7 | Кредиторская задолженность организаций |

| 8 | Объем государственного долга субъектов РФ |

С целью улучшения сопоставимости показателей все частные показатели вводятся в анализ исключительно в виде относительных величин, использованные для построения интегрального измерителя показатели представлены в таблице 4.

Таблица 4 – Перечень показателей финансового потенциала региона

| Финансовый показатель | Расчет финансового показателя |

| Показатели финансового потенциала корпораций | |

| Сальдированный финансовый результат деятельности на одну организаций | Отношение сальдированного финансового результата (прибыль минус убыток) деятельности организаций к общему числу организаций в регионе |

| Доля убыточных организаций | Отношение числа убыточных организаций к общему числу организаций, в процентах |

| Кредиторская задолженность на одну организацию | Отношение объема кредиторской задолженности организаций к общему числу организаций в регионе |

| Показатели бюджетного финансового потенциала | |

| Сальдо региональных бюджетов на душу населения | Отношение разницы дохода и расхода консолидированного бюджета региона к общей численности населения региона |

| Объем долга регионального бюджета на душу населения | Отношение объема государственного долга субъектов РФ к общей численности населения региона |

На данном этапе ключевым является вопрос о степени надежности и оперативности информации. В данной методике используются только данные Федеральной службы государственной статистики России, поэтому их объективность и надежность подтверждается качеством ведения статистического учета в стране, которая, по словам руководителя Росстата, оценивается европейскими специалистами на 4 по пятибалльной шкале. Итог расчета стандартизированных коэффициентов регрессии представлен в таблице 5.

Таблица 5 – Итог расчета стандартизированных коэффициентов регрессии в 2007, 2009, 2013, 2014 гг.

| 2007г. | 2009г. | 2013г. | 2014г. | |

| β1 | 0,080 | -0,553 | -0,213 | -0,157 |

| β2 | -0,082 | -0,441 | -0,458 | -0,527 |

| β3 | 0,611 | 0,280 | -0,103 | 0,014 |

| β4 | 0,817 | 0,462 | 1,016 | 0,287 |

| β5 | -0,306 | -0,646 | -0,354 | 0,313 |

В таблице 6 представлены характеристики моделей множественной регрессии, которые подтверждают адекватность моделей на основе F-критерия на уровне значимости 5%.

Таблица 6 – Проверка адекватности моделей множественной регрессии

| Регрессионная статистика | 2007 | 2009 | 2013 | 2014 |

| Множественный R | 0,945482115 | 0,775011 | 0,890987 | 0,886528 |

| R-квадрат | 0,893936431 | 0,600642 | 0,793858 | 0,785931 |

| Нормированный

R-квадрат |

0,849743277 | 0,434242 | 0,707966 | 0,696736 |

| Стандартная ошибка | 5751,381441 | 11576,57 | 12413,47 | 13878,35 |

| Наблюдения | 18 | 18 | 18 | 18 |

| F | 20,22793919 | 3,609639 | 9,242478 | 8,811359 |

| Значимость F | 1,80953E-05 | 0,031794 | 0,000841 | 0,001041 |

| F0,05(5;12) | 3,105875239 |

Для обоснования надежности проверки моделей множественной регрессии на основе F-критерия проведено исследование остатков моделей на наличие в них гетероскедастичности на основе критерия Спирмена. Результаты проверки представлены в таблице 7.

Таблица 7 – Проверка остатков на наличие в них гетероскедастичности

| переменная | 2007 | 2009 | 2013 | 2014 | ||||

| Коэффициент Спирмена | t | Коэффициент Спирмена | t | Коэффициент Спирмена | t | Коэффициент Спирмена | t | |

| Х1 | 0,39 | 1,71 | 0,07 | 0,28 | 0,27 | 1,11 | 0,21 | 0,84 |

| X2 | -0,03 | 0,11 | -0,38 | 1,66 | -0,46 | 2,04 | -0,43 | 1,91 |

| X3 | 0,00 | 0,01 | -0,04 | 0,16 | -0,40 | 1,75 | -0,29 | 1,23 |

| X4 | -0,02 | 0,09 | -0,37 | 1,62 | -0,14 | 0,56 | -0,33 | 1,41 |

| X5 | 0,10 | 0,41 | -0,44 | 1,95 | -0,06 | 0,25 | -0,17 | 0,67 |

Табличное значение t-критерия составляет на уровне значимости 5% 2,12, поэтому гипотеза о наличии в остатках моделей множественной регрессии гетероскедастичности отвергается, можно утверждать, что остатки во всех уравнениях гомоскедастичные, что подтверждает надежность полученных результатов с вероятностью 95%.

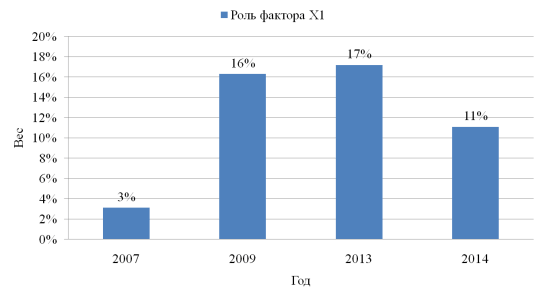

Определим роль каждого фактора (Х1, Х2, Х3, Х4, Х5) в формировании инвестиционной активности регионов, которая измерена на основе показателя «объем инвестиций на душу населения» (Y) в регионах ЦФО. Вес финансовых факторов для построения рейтинга регионов ЦФО на основе интегрального финансового измерителя определим с помощью стандартизированных коэффициентов регрессии (βi) по формуле (2), результаты представлены в таблице 8.

Таблица 8 – Вес факторов в 2007, 2009, 2013, 2014 гг.

| Весовой коэффициент | 2007 | 2009 | 2013 | 2014 |

| W1 | 1% | 25% | 3% | 5% |

| W2 | 1% | 16% | 15% | 57% |

| W3 | 33% | 6% | 1% | 0,4% |

| W4 | 58% | 18% | 72% | 17% |

| W5 | 8% | 34% | 9% | 20% |

| сумма | 100% | 100% | 100% | 100% |

Анализ результатов, представленных в таблице 8, показывает, что в 2007 г. наибольшее влияние на объем инвестиций, поступивших на душу населения регионов ЦФО, оказывает объем долга региональных бюджетов (58%), а так же сальдированный финансовый результат деятельности (прибыль) на одну организацию (33%). В кризисный 2009 г. наибольшее влияние на объем инвестиций, поступивших на душу населения регионов ЦФО оказывает долг предприятий (34%) и сальдо региональных бюджетов ЦФО (25%). В 2013 г. долг региональных бюджетов ЦФО (72%) сыграл определяющую роль в объеме поступивших инвестиций на душу населения. В 2014 г. наибольшее влияние на объем инвестиций, поступивших на душу населения оказывает доля убыточных предприятий в регионах ЦФО (57%).

Расчет финансового интегрального измерителя по формуле (3) позволил получить рейтинги регионов по инвестиционной активности, которые представлены в таблице 9.

Таблица 9 – Рейтинги инвестиционной активности регионов ЦФО на основе интегрального измерителя финансового потенциала региона

| Регион ЦФО | 2007 | 2009 | 2013 | 2014 |

| Белгородская область | 3 | 4 | 8 | 8 |

| Брянская область | 9 | 3 | 10 | 4 |

| Владимирская область | 14 | 12 | 11 | 9 |

| Воронежская область | 17 | 15 | 9 | 11 |

| Ивановская область | 18 | 14 | 16 | 14 |

| Калужская область | 8 | 10 | 3 | 5 |

| Костромская область | 11 | 16 | 12 | 17 |

| Курская область | 5 | 6 | 5 | 13 |

| Липецкая область | 4 | 9 | 6 | 6 |

| Московская область | 2 | 1 | 1 | 2 |

| Орловская область | 6 | 8 | 17 | 18 |

| Рязанская область | 12 | 18 | 15 | 16 |

| Смоленская область | 15 | 11 | 18 | 12 |

| Тамбовская область | 13 | 17 | 13 | 15 |

| Тверская область | 16 | 13 | 7 | 7 |

| Тульская область | 10 | 2 | 4 | 3 |

| Ярославская область | 7 | 7 | 14 | 10 |

| г. Москва | 1 | 5 | 2 | 1 |

Результаты, представленные в таблице 9, показывают, что лидерами рейтинга в 2007 г. являются г. Москва, Московская и Белгородская области. В кризисном 2009 г. лидирующие позиции сохранила Московская область, также к ней присоединились Тульская и Брянская области. Белгородская область и г. Москва опустились на четвертое и пятое место рейтинга. В 2013 г. лидерами рейтинга являются Московская область, г. Москва и Калужская область, которая поднялась с десятого места рейтинга на третье. В 2014 г. в первую пятерку вошли следующие субъекты: г. Москва, Московская, Тульская, Брянская и Калужская области. Также можно сделать вывод, что наиболее стабильным регионом в плане инвестиционной активности в ЦФО является Московская область. Самым нестабильным регионом можно назвать Орловскую область.

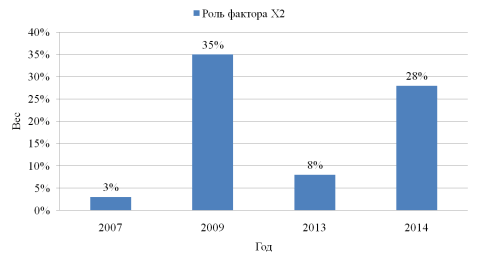

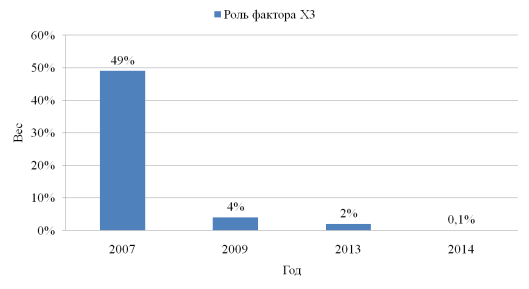

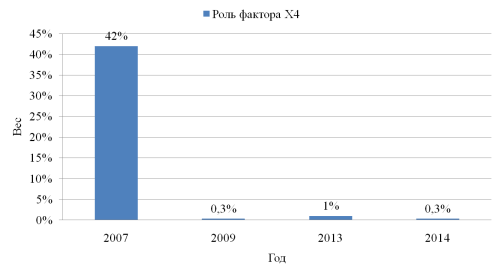

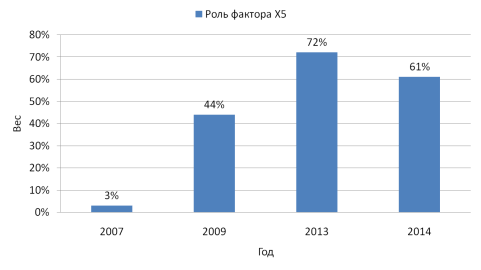

Предлагаемый способ построения интегрального измерителя позволяет сопоставить влияние выделенных факторов в динамике, что показано на рисунках 2-6.

Рисунок 2 – Динамика влияния фактора Х1 на инвестиционную активность регионов ЦФО

Рисунок 3 – Динамика влияния фактора Х2 на инвестиционную активность регионов ЦФО

Рисунок 4 – Динамика влияния фактора Х3 на инвестиционную активность регионов ЦФО

Рисунок 5 – Динамика влияния фактора Х4 на инвестиционную активность регионов ЦФО

Рисунок 6 – Динамика влияния фактора Х5 на инвестиционную активность регионов ЦФО

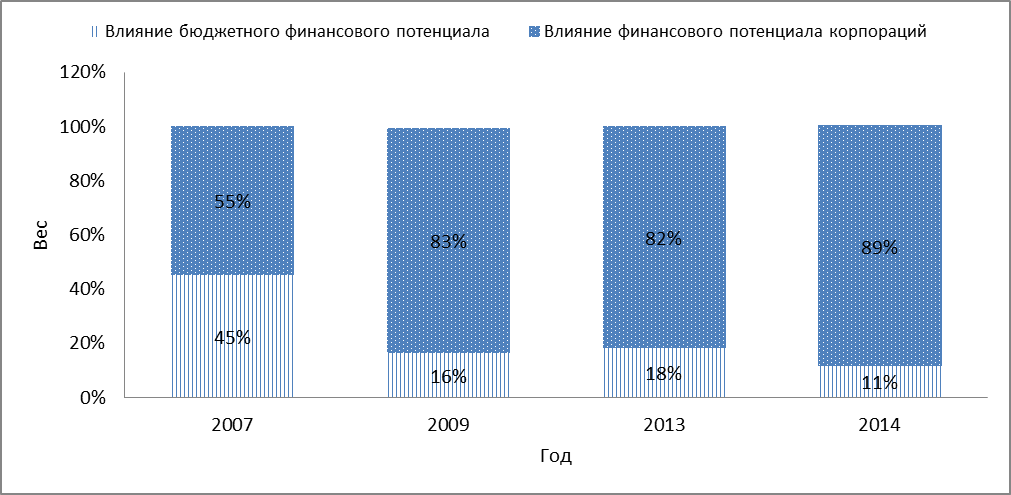

Рисунок 7 — Группировка факторов по влиянию на формирование инвестиционной активности регионов ЦФО

На рисунке 7 представлены результаты группировки факторов инвестиционной активности регионов ЦФО России, на основе которых сделаны выводы:

- В 2007 г. формирование инвестиционной активности регионов ЦФО осуществлялось в равной степени корпорациями и органами государственного управления (55% и 45% соответственно);

- За исследуемый период возросла роль корпораций в формировании инвестиционной привлекательности регионов ЦФО, в 2009 году – 83%, в 2013 году – 82%, в 2014 году – 89%.

- Калужская область вошла за исследуемый период в 5 лучших регионов ЦФО как г. Москва и Московская область, так как ее инвестиционная политика основывалась на привлечении инвестиций иностранных корпораций.

Заключение

Роль инвестиций как фактора экономического роста обоснована известным ученым-экономистом Дж. М. Кейнсом в его классических работах (Keynes, John M., 1933). Дж. М. Кейнс первым разработал макроэкономическую модель, в которой установил зависимость между инвестициями, занятостью, потреблением и доходом, тем самым обосновав ведущую роль государства в регулировании рыночной экономики в период нестабильности и кризисов [27], [28]. По его мнению, инвестиционная активность в стране в первую очередь определяется ожидаемой доходностью капиталовложений. Рост сбережений сам по себе не влияет на эти ожидания и не ведет автоматически к росту инвестиций, поэтому целью органов государственного управления он считал воздействие на изменение объема государственных инвестиций и уровень предельной рентабельности капитальных вложений. Полученные результаты показывают, что в регионах России ведущую роль играют инвестиции, которые осуществляют корпорации. На данный момент корпорации испытывают проблемы в привлечении инвестиций. По данным ООН, приведенным в «Докладе о мировых инвестициях» за 2015 г., прямые иностранные инвестиции в среднем по миру сократились на 16%, в России падение их уровня составило 70%, до $21 млрд. ($22,85 млрд. по данным Банка России). В качестве причин столь резкого снижения интереса инвесторов к стране авторы исследования назвали санкции против России, а также отрицательные перспективы роста экономики [29]. В связи с чем необходима оптимизация усилий органов государственного управления по концентрации бюджетных инвестиций в регионах, которые доказали на практике способность результативно реализовывать инвестиционные решения, что позволило им увеличить собственные ресурсы развития и улучшить его результаты. К таким регионам относятся г. Москва, Московская область, Калужская область, Брянская область и Тульская область. Инвестиционная активность названных регионов обеспечивается эффективностью управления финансовой системой региональной экономики.

Результаты исследования могут быть использованы в процессе проведения мониторинга инвестиционной привлекательности регионов в рамках построения Национального рейтинга состояния инвестиционного климата. При разработке его методологии учтен опыт существующих отечественных и международных рейтингов и иных механизмов оценки инвестиционного климата. Рейтинг оценивает усилия органов власти всех уровней в регионах по созданию благоприятных условий ведения бизнеса.

Библиографический список

- Hetman, L. J., Dzhonk M. D. (1997) Investment bases. – M.350 p. Р. 118-128.

- Kennedy JR., СH.R. 1973: Political risk management – International Lending and Investing under Environmental Uncertainly. Westport: Quorum books.

- Sharp U., Alexander G., Bailey D. (2001). Investments: The lane with English — M.: INFRA-M.

- Kichen, Steve. Investing by the Numbers. Forbs, June 27, 1988, pp. 196-198.

- Stobaugh Robert B. How to Analyze Foreign Investment Climates//Harvard Business Review. 1969.

- Nagaev S., Woergoetter A. Regional Risk Rating in Russia. Vienna: Bank Austria, 1995.

- Osborn A. Applied Imagination: Principles and Procedures of Creative Problem Solving. Buffalo, N.Y.: Creative Education Foundation, 2001.

- World Development Report 2005: A Better Investment Climate for Everyone (World Development Report) // The International Bank for Reconstruction and Development / The World Bank, 2004.

- Материалы информационных баз рейтинговых агентств Standard & Poor`s, Moody`s, Эксперт-RA (www.standardandpoors.com, www.moodys.com , www.raexpert.ru).

- Markowitz H. // The Journal of Finance. – 1952. – Том 7.– №1. – С. 77-91.

- Altman E.I. Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy // Journal of Finance (September 1968). P. 589−609.

- Fahrmeir L., Kneib Th., Lang S., Marx B. Regression. Models, Method and Applications. – Heidelberg: Springer, 2013. 689 p.

- Goldstein H. Multilevel Statistical Models. London: Arnold, 2003. 510 p.

- Гришина И., Ройзман И., Шахназаров А. Комплексная оценка инвестиционной привлекательности и инвестиционной активности российских регионов: методика определения и анализ взаимосвязей //Инвестиции в России, 2001. №4. [Электронный ресурс]. Режим доступа: http://www.ivrv.ru/2001/rus/p0104/p010402.htm.

- Бурцева Т.А. Информационная база территориального маркетинга города. //Вопросы статистики, 2002, №4, С. 31-34. — 0,4 п.л.

- Бурцева Т.А. Методология статистического исследования инвестиционной привлекательности регионов России / Т.А. Бурцева // Вопросы статистики. – Москва, 2015. – №1. – С. 29-45.

- Покровский А.М. Сравнительная оценка инновационных проектов в условиях неопределенности исходной информации. Методология, инструментальные средства, практика: монография. М.: Изд-во РЭУ им. Г.В. Плеханова, 2013.

- 18. Саати Т. Принятие решений. Метод анализа иерархий. М.: Радио и связь, 1993.

- Dougerti K. Vvedenie v ekonometriku, per. s ang. [Introduction to Econometrics, translated from English]. Moscow, Moscow State University, Infra-M, 1997. (In Russ.).

- Акимов В.А., Быков А.А., Щетинин Е.Ю. Введение в статистику экстремальных значений и ее приложения. – М.: ООО «ИПП «КУНА»», 2009. С. 325-330.

- Толстолесова Л.А. Финансово-инвестиционный потенциал сырьевых регионов и стратегия его реализации // Вестник Тюменского государственного университета. Социально-экономические и правовые исследования – Тюмень, 2011. – №11. – С. 120-126.

- Кусраева Д.Э. Финансово-инвестиционный потенциал экономики регионов Дальневосточного федерального округа в контексте модернизации экономики // Наука и экономика – Тюмень, 2012. – №1. – С. 43-47.

- Дьякова Е.Б., Перекрестова Л.В. Финансовый потенциал регионов Юга России в условиях глобализации // Региональная экономика. Юг России, 2013, №2. С.185.

- Булатова Ю.И. Финансовый потенциал региона: содержание и структура // Известия Санкт — Петербургского университета экономики и финансов. № 5, 2010. — С.94 — 97.

- Официальный сайт Федеральной службы государственной статистики России. [Электронный ресурс]. URL: http://www.gks.ru.

- Keynes, John M.The Means to Prosperity —MacMillan and Co., 1933.

- Keynes, John M.The General Theory of Employment(англ.) // The Quarterly Journal of Economics. — 1937. Русский перевод: Кейнс, Дж. М. Общая теория занятости (рус.) // Вопросы экономики / Пер. А. Лаптев. — 1997. — № 5.

- John Maynard Keynes. General Theory of Employment, Interest and Money The General Theory of Employment, Interest and M: Helios ART, 2011 – 352 p.

- [Электронный ресурс]. URL: http://unctad.org/en/PublicationsLibrary/wir2015overview_ru.

References

- Hetman, L. J., Dzhonk M. D. (1997) Investment bases. 350 p. River 118-128.

- Kennedy JR., CH.R. 1973: Political risk management – International Lending and Investing under Environmental Uncertainly. Westport. Quorum books.

- Sharp U., Alexander G., Bailey D. (2001). Investments. The lane with English INFRA-M.

- Kichen, Steve. Investing by the Numbers. Forbs, June 27, 1988, pp. 196-198.

- Stobaugh Robert B. How to Analyze Foreign Investment Climates. Harvard Business Review.

- Nagaev S., Woergoetter A. Regional Risk Rating in Russia. Vienna. Bank Austria, 1995.

- Osborn A. Applied Imagination. Principles and Procedures of Creative Problem Solving. Buffalo, N.Y. Creative Education Foundation, 2001.

- World Development Report 2005. A Better Investment Climate for Everyone (World Development Report). The International Bank for Reconstruction and Development. The World Bank, 2004.

- Materials of information bases of rating agencies Standard & Poor’s, Moody’s, Ekspert-RA [Materialy informacionnyh baz rejtingovyh agentstv Standard & Poor`s, Moody`s, Jekspert-RA]. (www.standardandpoors.com, www.moodys.com, www.raexpert.ru).

- Markowitz H. The Journal of Finance. Volume 7. No. 1. pp. 77-91.

- Altman E.I. Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy. Journal of Finance (September 1968). pp. 589−609.

- Fahrmeir L., Kneib Th., Lang S., Marx B. Regression. Models, Method and Applications. Heidelberg: Springer, 2013. 689 p.

- Goldstein H. Multilevel Statistical Models. London. Arnold, 2003. 510 p.

- Grishina I., Rojzman I., Shahnazarov A. Complex assessment of investment appeal and investment activity of the Russian regions: a technique of determination and the analysis of interrelations [Kompleksnaja ocenka investicionnoj privlekatel’nosti i investicionnoj aktivnosti rossijskih regionov: metodika opredelenija i analiz vzaimosvjazej]. Investments in Russia, 2001. No. 4. Access mode: http://www.ivrv.ru/2001/rus/p0104/p010402.htm.

- Burceva T.A. Information base of territorial marketing of the city [Informacionnaja baza territorial’nogo marketinga goroda]. Statistics questions, 2002, No. 4, pp. 31-34. 0,4 items of l.

- Burceva T.A. Methodology of statistical investigation of investment appeal of regions of Russia [Metodologija statisticheskogo issledovanija investicionnoj privlekatel’nosti regionov Rossii]. statistics Questions. Moscow, 2015. 1.pp. 29-45.

- Pokrovskij A.M. Comparative assessment of innovative projects in the conditions of uncertainty of initial information. Methodology, tools, practice: monograph [Sravnitel’naja ocenka innovacionnyh proektov v uslovijah neopredelennosti ishodnoj informacii. Metodologija, instrumental’nye sredstva, praktika: monografija]. M. REU publishing house of G. V. Plekhanov, 2013.

- Saati T. Decision making. Method of the analysis of hierarchies [Prinjatie reshenij. Metod analiza ierarhij]. Radio and communication, 1993.

- Dougerti K. Introduction to Econometrics, translated from English [Vvedenie v jekonomiku, per. s angl]. Moscow, Moscow State University, Infra-M, 1997. (In Russ.).

- Akimov V.A., Bykov A.A., Shhetinin E.Ju. Introduction in statistics of extreme values and its application [Vvedenie v statistiku jekstremal’nyh znachenij i ee prilozhenija]. LLC IPP KUNA, 2009. pp. 325-330.

- Tolstolesova L. A. Financial investment potential of raw regions and strategy of its implementation [Finansovo-investicionnyj potencial syr’evyh regionov i strategija ego realizacii]. Messenger of the Tyumen state university. Social and economic and legal researches Tyumen, 2011. 11. pp. 120-126.

- Kusraeva D.Je. Financial and investment potential of the economy of the regions of the Far East Federal District, in the context of economic modernization [Finansovo-investicionnyj potencial jekonomiki regionov Dal’nevostochnogo federal’nogo okruga v kontekste modernizacii jekonomiki]. Science and Economics Tyumen, 2012. №1. pp. 43-47.

- D’jakova E.B., Perekrestova L.V. Financial capacity of regions of the South of Russia in the conditions of globalization [Finansovyj potencial regionov Juga Rossii v uslovijah globalizacii]. Regional economy. South of Russia, 2013, No. 2. 185 p.

- Bulatova Ju.I. Financial capacity of the region: content and structure [Finansovyj potencial regiona: soderzhanie i struktura]. Izvestiya Sankt — the St. Petersburg university of economy and finance. No. 5, 2010. pp. 94 — 97.

- Official site of Federal State Statistics Service of Russia [Oficial’nyj sajt Federal’noj sluzhby gosudarstvennoj statistiki Rossii]. URL: http://www.gks.ru.

- Keynes, John M. The Means to Prosperity. MacMillan and Co., 1933.

- Keynes, John M. The General Theory of Employment (English). The Quarterly Journal of Economics. 1937. Russian translation. Keynes, Dzh. M. General theory of employment (Russian).Questions of A. Laptev Economy. Lane. No. 5.

- John Maynard Keynes. General Theory of Employment, Interest and Money The General Theory of Employment, Interest and M. Helios ART, 2011. 352 p.

- [Electronic resource]. URL: http://unctad.org/en/PublicationsLibrary/wir2015overview_ru.

Еще в рубриках

Экономика инноваций