Оценка и повышение эффективности коммерческих инвестиций в региональных бизнес-группах

Evaluating and improving the efficiency of commercial investment in regional business groups

Авторы

Аннотация

В последнее время в регионах стало появляться все большее количество бизнес-групп, дальнейшая конкурентоспособность которых будет напрямую зависеть от рыночной силы на домашних рынках. Степень диверсификации бизнес-групп позволяет существенно повысить эффективность их коммерческих инвестиций за счет перекрестных продаж. Оценить размер потенциальной выгоды можно с помощью модели клиентского капитала.

Ключевые слова

региональные бизнес-группы, эффективность коммерческих инвестиций, клиентский капитал.

Рекомендуемая ссылка

Оценка и повышение эффективности коммерческих инвестиций в региональных бизнес-группах// Региональная экономика и управление: электронный научный журнал. ISSN 1999-2645. — №4 (16). Номер статьи: 1601. Дата публикации: 25.12.2008. Режим доступа: https://eee-region.ru/article/1601/

Authors

Abstract

Recently in regions the increasing quantity of the business groups which further competitiveness will depend directly on market force in the house markets began to appear. Degree of a diversification of business groups allows to raise essentially efficiency of their commercial investments at the expense of cross sales. To estimate the size of potential benefit it is possible by means of model of the client capital.

Keywords

regional business groups, efficiency of commercial investments, the client capital.

Suggested Citation

Evaluating and improving the efficiency of commercial investment in regional business groups// Regional economy and management: electronic scientific journal. ISSN 1999-2645. — №4 (16). Art. #1601. Date issued: 25.12.2008. Available at: https://eee-region.ru/article/1601/

В российской практике получила широкое распространение организация бизнеса в форме бизнес-групп. В данной статье рассматриваются региональные бизнес-группы, которые обладают рядом специфических характеристик. В общем виде бизнес-группы определяются как совокупность предприятий и организаций – самостоятельных юридических лиц, связанных имущественными, договорными или иными, в том числе неформальными, отношениями, руководимая из единого центра принятия решений [1].

Выделяют четыре основных признака бизнес-группы [2]:

- В группу входит несколько юридически самостоятельных лиц;

- Участники группы принадлежат к разным отраслям и (или) рынкам;

- Участники группы и конечные бенефициары связаны между собой сетью отношений, основанных на общности бизнеса, владении акциями и социальных связях;

- Стратегические решения в группе принимаются ключевым участником, представляющим промышленное предприятие или финансовую организацию.

Региональные бизнес-группы в целом напоминают обычные бизнес-группы с основным отличием в области коммерческих интересов, которые находятся преимущественно в рамках одного региона. Ориентация бизнес-групп только на один регион может быть обусловлена несколькими причинами: во-первых, это может быть вызвано сложностью транспортировки товаров и услуг, во-вторых, компания стремиться первоначально создать сильную рыночную позицию на домашнем рынке, чтобы она в дальнейшем послужила опорой для последующей экспансии в другие регионы и, в-третьих, у компании может быть пока недостаточно финансовых ресурсов для решения задач географического роста.

Мы полагаем, что региональная направленность подобных бизнес-групп может содержать в себе значительный потенциал роста эффективности коммерческих инвестиций. Под коммерческими инвестициями мы подразумеваем все ресурсы, которые компания направляет на маркетинг и систему продаж. Такое определение коммерческих инвестиций отражает современные тенденции в маркетинге, который без интеграции с системой продаж не может обеспечить требуемой отдачи.

Основные факторы, влияющие на потенциал роста эффективности коммерческих инвестиций в региональных бизнес-группах

Потенциал повышения эффективности коммерческих инвестиций в региональных бизнес-группах находится в возможности улучшения показателей бизнеса за счет использования координационных механизмов в бизнес-группе и реализации совместных инициатив для схожих клиентских групп. Этот вопрос является актуальным, поскольку в настоящее время в России сформировалось большое количество средних региональных бизнес-групп, дальнейший успех которых во многом зависит от рыночной власти на домашнем рынке. Исследование, проведенное в 2004г. ГУ-ВШЭ показало, что среди предприятий среднего размера порядка 17% относятся к оформленным объединениям и 15% принадлежат к неформальным объединениям [1]. Их появление может быть объяснено как оппортунистическим поведением основных владельцев, так и целенаправленной диверсификацией бизнеса. В сложившихся экономических условиях можно ожидать дальнейшего увеличения количества региональных бизнес-групп. Это связано с тем, что финансовый кризис понизил цены на рынке слияний и поглощений в несколько раз. По Нижегородской области средняя стоимость сделок сократилась с начала 2008г. в полтора – два раза [3]. Это привело к тому, что число сделок брокеров в сегменте малого и среднего бизнеса увеличилось на 30-40%. Все это приведет к тому, что будет появляться все большее количество сильно диверсифицированных региональных бизнес-групп, ориентированных в первую очередь на максимизацию показателей прибыли.

К бизнес-группам исследователи обычно относят четыре основных типа объединений:

- Объединения холдингового типа, основанные на существовании контроля благодаря владению акциями или паями предприятий;

- Объединение предприятий, в отношении которых контроль реально осуществляется из одного центра, несмотря на отсутствие или слабость акционерных, либо паевых механизмов;

- Официально зарегистрированные финансово-промышленные группы, основой создания которых служит специальный договор;

- Стратегические альянсы предприятий, осуществляющие совместные проекты в области исследований и инноваций, строительства объектов инфраструктуры и т.д.

Для региональных бизнес-групп более характерен первый и второй тип объединений. Для того чтобы существовала возможность повысить эффективность коммерческих инвестиций, в бизнес-группе должна быть одна группа бенефициаров, поскольку у компаний должен быть стимул действовать в интересах всей группы, особенно это касается маркетинга и системы продаж.

В случае коммерческих инвестиций основным фактором роста эффективности коммерческих инвестиций становится степень сходства потенциальных клиентов компаний, которые входят в состав региональной бизнес-группы. Особенно ярко этот фактор выражается, когда систему продаж можно организовать по прямому каналу.

Внутреннюю организацию региональных бизнес-групп по примеру с холдингами можно охарактеризовать отраслевой диверсификацией (горизонтальные, вертикальные и конгломератные объединения) и наличием в составе группы предприятий, обслуживающих ее деятельность. В исследованиях ГУ-ВШЭ особо подчеркивается, что в последнее время наблюдается весомый рост конгломератных бизнес-групп [1]. Подобная тенденция повторяется и на уровне региональных бизнес-групп, просто в меньших масштабах. Мы предполагаем, что наибольшие возможности для повышения эффективности коммерческих инвестиций существуют в ситуациях, когда концетрическая и чистая диверсификация основываются на некой степени общности рынка.

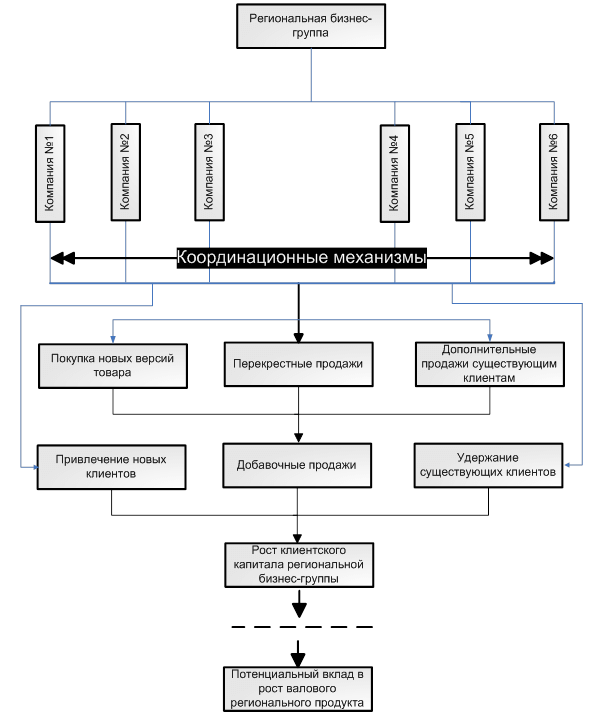

Данное утверждение подтверждают и результаты исследований, в которых респондентов просили ответить на вопрос о том, какие выигрыши предприятие фактически получило от присоединения к группе. Больше половины руководителей указали на выигрыши, связанные с лучшим маркетингом [1]. Среди других преимуществ респонденты назвали инвестиции и использование новых технологий. При этом вовсе не обязательно, чтобы рынки полностью пересекались. В данном случае речь идет о континууме, который имеет две крайние точки: между потенциальными потребителями нет пересечений, и потенциальные потребители полностью совпадают. Таким образом, потенциал повышения эффективности коммерческих инвестиций в региональных бизнес-группах определяется двумя основными факторами: степень сходства целевых аудиторий и наличие специальных координационных механизмов (см.рис.1 )

Рис.1 Факторы, определяющие потенциал роста эффективности коммерческих инвестиций в региональных бизнес-группах.

Бизнес-группы могут управляться как из единого центра, так и иметь гибридные формы координации, в которых часть решений участники принимают, руководствуясь рыночными критериями, а часть – общими интересами [4]. Из-за существования в российской практике большого количества формальных и неформальных организационных форм, мы не имеем на данный момент единого представления о механизме принятия решения в бизнес-группах. Потенциал повышения эффективности коммерческих инвестиций во многом как раз и определяется вариантом принятия решений. Одни авторы полагают, что как стратегические, так и оперативные решения в бизнес-группах централизованы [5], другие – что стратегические и оперативные решения разделены между материнской и дочерними компаниями. Исследования показывают, что в 40% бизнес-групп жестко централизованы стратегические решения, и только в 5% — оперативные решения [1]. Тестирование зависимостей показало, что место принятия стратегических решений значимо зависит от того, участвуют ли крупные собственники в управлении. В последнем случае большая часть решений согласуется с материнской компанией. Исследования Авдашевой С.Б. показали, что полномочия между материнской и дочерними компаниями разделены таким образом, что первая концентрирует все финансовые решения целиком, а управление остальными видами деятельности доверено менеджерам предприятия [1]. Хотя необходимо отметить, что часто в региональных бизнес-группах может отсутствовать материнская компания в чистом виде, а вместо нее есть сильный лидер. Лидер бизнес-группы контролирует и распределяет основные финансовые потоки, а оперативное управление осуществляется менеджерами на местах. Для поддержания эффективности коммерческих инвестиций на наиболее высоком уровне необходимо, чтобы каждое предприятие внутри региональной группы было частью системы принятия решений.

Разработка требований к системе измерения эффективности коммерческих инвестиций

Оценка измерения эффективности коммерческих инвестиций в региональных бизнес-группах затрагивает одновременно сразу два основных вопроса: во-первых, какой подход выбрать для оценки эффективности просто коммерческих инвестиций, и, во-вторых, как оценивать положительные эффекты, которые возникают в случае региональных бизнес-групп. Первый вопрос является общим, и варианты его решения могут быть применены к широкому кругу предприятий. Второй вопрос является более специфическим за счет того, что региональные группы, работая только в регионе, по мере дальнейшего роста и диверсификации бизнеса покрывают значительную часть населения региона. Такое положение может потенциально порождать положительные эффекты коммерческих инвестиций, повышая тем самым их эффективность на уровне всей региональной группы. Большинство региональных групп слабо пользуются этими преимуществами и не обеспечивают необходимые координационные механизмы. Из-за отсутствия таких координационных механизмов каждый случай осуществления коммерческих инвестиций приносит обычную отдачу без дополнительных положительных эффектов.

Величина положительных эффектов коммерческих инвестиций зависит от степени пересечения профилей целевых аудиторий компаний, входящих в структуру региональной бизнес-группы. Если, к примеру, у трех компаний в бизнес-группе наблюдается пересечение целевых аудиторий более чем на 50%, то при условии использования координационных механизмов и совместных маркетинговых программ, можно рассчитывать на существенное увеличение эффективности коммерческих инвестиций за счет снижения общего объем инвестиций, направляемых на привлечение новых клиентов и роста добавочных продаж. Это объясняется тем, что в тот момент, когда компания начинает работать с новым клиентом, возникает возможность привлечь этого же клиента у другой компании, входящей в группу, затрачивая при этом гораздо меньше ресурсов, нежели в случае обычного поиска. Гипотетически вероятность того, что клиент согласится работать с другой компанией, входящей в группу, для удовлетворения существующих потребностей значительно повышается, если он полностью удовлетворен сотрудничеством с первой компанией. Иначе говоря, потребитель может мысленно переносить положительный опыт работы с одной компанией на другую, если она входит в единую группу. Это может стать одним из конкурентных преимуществ региональных групп, которые априори находятся ближе к потребителям и могут быстро подстраиваться под их запросы.

В регионах существует множество групп, которые могут повысить эффективность своих коммерческих инвестиций путем введения нового подхода к их оценке и с помощью специальных координационных механизмов.

Коммерческая система по характеру функционирования представляет собой сложную систему, поскольку является целенаправленно функционирующей совокупностью большого числа информационно связанных и взаимодействующих элементов [6]. Под эффективностью коммерческой системы будем понимать степень ее приспособленности для решения поставленных перед ней задач, обычно — это увеличение прибыли или стоимости компании. Основная сложность в измерении и управлении эффективностью коммерческих инвестиций заключается в том, что крайне сложно отследить прямое влияние предпринимаемых действий и мероприятий на финансовые показатели компании, в частности на прибыль. В настоящее время предлагается несколько метрик, позволяющих преодолеть данный разрыв, через интеграцию коммерческих действий, ведущей метрики и финансовых результатов компании. В данной статье на основе анализа производится обоснование выбора клиентского капитала в качестве ведущей метрики для оценки эффективности коммерческих инвестиций и демонстрации возможностей повышения эффективности работы коммерческих служб в региональных бизнес-группах.

Анализ работ ведущих исследователей и практиков в области измерения эффективности таких, как Ambler, Kokkinaki, Puntoni, Bergen, Dutta, Walker, Morrison, Wensley, Rust, Carpenter, Kumar, Srivastava, Barwise, Farley, Laverty, Gupta, Aaker, Baldinger, Keller, Sullivan, Morgan, Hunt, Sawhney, Zabin, Blattberg и др., позволил нам выделить семь критериев, которым должна соответствовать система измерения эффективности коммерческих инвестиций.

Первый критерий – это обязательное включение в систему финансовых метрик.

Существует предположение, что если до руководства будет доводиться информация о маркетинговых инициативах в финансовых терминах, то они более глубоко поймут данные мероприятия и, как следствие, будут способствовать их реализации.

Второй критерий, которому должна соответствовать система измерения эффективности – это использование вместо запаздывающих опережающие показатели эффективности. В настоящее время для управления и измерения эффективности используются метрики, основывающиеся на действиях компании в прошлом и имеющих мало чего общего с будущей перспективой. Большинство финансовых показателей являются запаздывающими, что во многом и объясняет возрастающую неудовлетворенность от их использования.

Третий критерий – это долгосрочная ориентация системы измерения эффективности. Давно известно, что маркетинговые действия, включая рекламу и продвижение, оказывают краткосрочное и долгосрочное влияние на продажи. Движение в сторону долгосрочных эффектов маркетинга должно формализовать данное наблюдение. Основная сложность при измерении долгосрочных эффектов состоит в том, что чем больше рассматриваемый горизонт, тем более спорные предположения используются для оценки.

Четвертый критерий – это возможность анализа на микро-уровне. Использование усредненных тенденций потребительского поведения может скрыть важные изменения среди сегментов. Например, небольшая потеря доли рынка может в реальности означать, что значительное число высоко прибыльных клиентов перешли к конкуренту. Соответственно моделирование индивидуального потребительского поведения дает возможности для более точного прогноза и принятия более эффективных решений.

Пятый критерий – это использование причинно-следственной связи, вместо независимых метрик. Переход от отдельных метрик к причинно-следственным цепям, на наш взгляд, является наиболее важным критерием, выполнение которого должно привести к серьезному повышению доверия относительно систем измерения эффективности коммерческих инвестиций. Используя модели с причинно-следственными связями, маркетинговые стратегии и тактики могут быть напрямую оценены через их влияние на финансовые результаты компании. Из модели должно быть ясно, как коммерческие действия влияют на промежуточные показатели такие, как потребительское отношение, доля рынка и т.д.

Следующим критерием, который мы смогли идентифицировать, является возможность использования относительных показателей. Компании не существуют в вакууме, поэтому ценность определяется самой компанией и ее конкурентами. Использование относительных показателей вместо абсолютных позволит менеджерам рассматривать эффективность через призму действующей на рынке конкуренции.

Седьмым критерий – это объективность используемых показателей. Большинство промежуточных показателей являются в большей степени субъективными, что явно не является преимуществом системы измерения эффективности. Наибольшей объективностью обладают атрибуты товаров и услуг относительно конкурентов, которые сильно влияют на восприятие потребителей. Эта тенденция еще более усилилась с распространением Интернета и специальных сервисов, позволяющих объективно сравнивать предложения нескольких производителей.

Клиентский капитал как основной инструмент оценки эффективности коммерческих инвестиций в региональных бизнес-группах

В настоящее время существует несколько основных течений, пытающихся по-своему обосновать эффективность коммерческих действий. Условно их можно разделить на следующие группы: подходы на основе добавленной экономической стоимости (EVA), система сбалансированных показателей, марочный капитал – финансовая перспектива, марочный капитал – на основе потребительской психологии, капитал взаимоотношений, клиентский капитал и подходы на основе разрозненного набора маркетинговых метрик. Клиентский капитал по количеству соответствий выявленным критериям значительно опережает все другие подходы, поэтому мы останавливаем свой выбор именно на этом подходе.

В теории клиентского капитала существуют несколько экономических категорий, которыми оперируют исследователи: стоимость жизненного цикла клиента, статический клиентский капитал и динамический клиентский капитал. В сущности, все они отражают основную идею клиентского капитала, но в тоже время отличаются полнотой учета денежных потоков от клиентов. Хотя во многих определениях присутствует словосочетание «денежные потоки», речь на самом деле идет о маржинальном доходе, это видно из формул, которые используются для расчета клиентского капитала.

Стоимость жизненного цикла клиента – дисконтированная сумма денежных потоков от индивидуального клиента или определенного сегмента клиентов за весь период их взаимоотношений с компанией. Статический клиентский капитал – это сумма стоимостей жизненных циклов клиентов определенной группы, например, клиентов, которые стали работать с компанией в период обозначенного времени. Необходимо отметить, что более ранние исследования брали в расчет только существующих клиентов. Динамический клиентский капитал – это дисконтированная сумма и текущих, и будущих групп потребителей [7].

Перекрестные продажи в региональных бизнес-группах

Клиентский капитал складывается из трех компонентов, повторяющих логику коммерческой деятельности. К этим компонентам относятся – привлечение новых клиентов, удержание существующих клиентов и добавочные продажи. Основная отличительная особенность региональных бизнес-групп при расчете и использовании клиентского капитала заключается в добавочных продажах. Суть добавочных продаж заключается в росте продаж из-за следующих эффектов: перекрестные продажи, покупка более дорогих версий продукта и покупка в больших количествах того же самого товара существующими клиентами. Добавочные продажи являются самым важным фактором, увеличивающим базовое значение стоимости жизненных циклов привлеченных региональными бизнес-группами клиентов (см. рис.2).

Рис.2 Структура клиентского капитала для региональных бизнес-групп

Значительный потенциал роста эффективности коммерческих инвестиций в случае региональных бизнес-групп находится в перекрестных продажах. Если не учитывать данный эффект, то либо инвестиции в привлечение новых клиентов могут быть серьезным образом недооценены, либо отсутствие координационных механизмов приведет к отдаче от инвестиций только для одной компании, и бизнес-группа тем самым может потерять значительную долю возможного роста клиентского капитала. Расчеты для одной из нижегородских бизнес-групп показали, что только за счет перекрестных продаж она может увеличить клиентский капитал за три года на 145%. Более масштабный эффект, к которому может привести усиление позиций региональных бизнес-групп на домашних рынках – это увеличение вклада в рост валового регионального продукта, но этот эффект необходимо рассматривать уже на макро-уровне.

Заключение

Таким образом, для региональных бизнес-групп важную роль играют перекрестные продажи в рамках всей группы, и этот фактор необходимо учитывать при оценке потенциальной отдачи от коммерческих инвестиций. Потенциал роста эффективности коммерческих инвестиций определяется схожестью целевых аудиторий компаний, входящих в структуру региональной бизнес-группы. Для реализации перекрестных продаж в региональной бизнес-группе необходимо использовать специальные координационные механизмы в звене маркетинга и продаж. Провести оценку потенциального положительного эффекта от новой системы можно с помощью модели клиентского капитала. В дальнейшем полученный эффект необходимо учитывать при рассмотрении последующей возможной диверсификации бизнеса.

Библиографический список:

-

Авдашева С.Б. Стимулы и результаты интеграционных процессов или почему предприятия присоединяются к бизнес-группам // Интеграционные процессы, корпоративное управление и менеджмент в российских компаниях / под ред. Т.Г. Долгопятовой. Сер. «Научные доклады: независимый экономический анализ». №180. М.: МОНФ: АНО «Проекты для будущего: научные и образовательные технологии», 2006, с.157 – 181.

-

Abegaz B., (2005), The Diversified Business Groups as an Innovative Organisational Model for Large State-Enterprise Reform in China and Vietnam, International Journal of Entrepreneurship and Innovation Management, Vol.5, p.379 – 400.

-

Купить бизнес задешево// Эксперт Online, 2009. http://www.expert.ru/news/2009/03/06/mann/

-

Menard C., (2004), The Economics of Hybrid Organizations, Journal of Institutional and Theoretical Economics, Vol.3, p.1-32.

-

Долгопятова Т. Факторы адаптации промышленных предприятий // Модернизация экономики России: социальный контекст / под ред. Е.Г.Ясина. Кн.2. М.: Изд.дом ГУ-ВШЭ, 2004. с.237-272.

-

Раскин Л. Анализ сложных систем и элементы теории оптимального управления. М.: Советское радио, 1976.

-

Gupta, S. and D. R. Lehman (2003), Customers as assets, Journal of Intercative Marketing, Vol. 17, No. 1, p.9–24.