Анализ развития банковского сектора федеральных округов РФ в условиях кризисных явлений

Analysis of development of banking sector of the federal districts of the Russian Federation in the conditions of the crisis phenomena

Авторы

Аннотация

В данной статье авторы проводят анализ развития банковского сектора федеральных округов Российской Федерации в условиях кризисных явлений 2014-2016г.г. на основе одного из возможных методов совокупного нормированного показателя, рассчитанного с учётом показателей, входящих в систему критериев оценки финансовой устойчивости банковского сектора. Сравнительный анализ финансового состояния банковского сектора осуществлен в разрезе федеральных округов РФ.

Ключевые слова

федеральный округ, Приволжский федеральный округ, банковский сектор региона, финансовое состояние банковского сектора, показатели оценки финансовой устойчивости банковского сектора, экономический кризис 2014-2016г.г., совокупный нормированный показатель финансовой устойчивости банковского сектора

Рекомендуемая ссылка

Анализ развития банковского сектора федеральных округов РФ в условиях кризисных явлений// Региональная экономика и управление: электронный научный журнал. ISSN 1999-2645. — №1 (49). Номер статьи: 4920. Дата публикации: 15.02.2017. Режим доступа: https://eee-region.ru/article/4920/

Authors

Abstract

In this article authors carry out the analysis of development of the banking sector of the Russian Federation in the conditions of the crisis phenomena of 2014-2016 on the basis of one of possible methods of the cumulative rated indicator calculated taking into account indicators, the logging-in criteria for evaluation of financial stability of the banking sector. The comparative analysis of a financial condition of the banking sector is carried out in a section of the federal districts of the Russian Federation.

Keywords

Federal District, Volga Federal District, banking sector of region, financial condition of the banking sector, indicators for assessing the financial stability of the banking sector, economic crisis 2014-2016g.g., total normalized index of financial stability of the banking sector

Suggested Citation

Analysis of development of banking sector of the federal districts of the Russian Federation in the conditions of the crisis phenomena// Regional economy and management: electronic scientific journal. ISSN 1999-2645. — №1 (49). Art. #4920. Date issued: 15.02.2017. Available at: https://eee-region.ru/article/4920/

Введение

Опросы, проведённые компанией Deloitte [URL: http://www.rbc.ru/finances/26/12/2016/585d51ea9a7947b1d9938ac3?from=main], по итогам второго полугодия 2016 года показали, что, как и в первом полугодии 2016 года превалируют негативные оценки финансовых перспектив развития бизнеса. В топ-5 самых серьезных факторов риска (в порядке значимости), как и в 2015 году, вошли:

- кризис финансовой системы, который несёт самые серьёзные риски для бизнеса с точки зрения финансовых директоров;

- снижение внутреннего спроса;

- снижение денежного потока;

- снижение доходов от основной деятельности;

- ослабление рубля.

«В отраслевом разрезе ухудшили свои оценки состояния дел в финансовой системе представители банков и финансовых компаний, а также компаний энергетики и добывающей промышленности. При этом банкиры поставили своему сектору наихудшую оценку за все 2 года, в течение которых проводится исследование — 2,77 балла. Начинали они 2 года назад с 2,38 баллов», — пишет РБК.

В результате финансового кризиса мы можем наблюдать ослабление банковской системы с точки зрения резкого снижения рентабельности данного бизнеса, особенно в 2015 году. Однако не только это вызывает беспокойство среди банкиров, но и продолжающийся масштабный отзыв лицензий у кредитных организаций Банком России – за 2014 год количество действующих кредитных организаций сократилось на 89, за 2015 год – на 101, а за 2016 год – ещё на 110. В феврале 2017г. Э. Набиуллина сообщила, что «зачистка» банковской системы РФ продолжится и дальше.

В связи с вышеизложенным, использование развитых экономико-статистических моделей при оценке финансовой устойчивости банковского сектора регионов РФ имеет особую значимость в условиях финансовой нестабильности, как для контрольных органов (Центрального Банка Российской Федерации), так и для непосредственно менеджеров самих кредитных организаций, разрабатывающих собственные системы анализа финансовой устойчивости банка. Поэтому методика оценки финансовой устойчивости банковского сектора федерального округа или региона РФ должна, на наш взгляд, отвечать требованию удобства применения, обусловленному доступностью исходных данных, а также однозначности результата, полученного в ходе анализа.

Развитие банковского сектора Российской Федерации и Приволжского федерального округа в условиях кризисных явлений 2014-2016гг.

Согласно информации Банка России, опубликованной в Вестнике Банка России, статья «О динамике развития банковского сектора Российской Федерации в декабре и итогах 2016 года», «основные показатели деятельности банков за 2016 год снизились: активы – 3,5% (без учета валютного курса – прирост на 1,9%), кредиты нефинансовым организациям и розничные кредита – на 6,9% (снижение на 2,4%), в том числе кредиты нефинансовым организациям – на 9,5% (снижение на 3,6%). Удельный вес просроченной задолженности по кредитам нефинансовым организациям за 2016 год увеличился на 0,1 п.п., до 6,3%, а по розничным кредитам наоборот сократился, на 0,2 п.п., до 7,9%». Пожалуй, единственным позитивным итогом деятельности банков в 2016 году стало увеличение прибыли: в 2016 году банки получили прибыль в размере 930 млрд. руб. против 192 млрд. руб. в 2015 году и 589 млрд. руб. в 2014 году.

Предложенный в данной статье авторами метод совокупного нормированного показателя позволяет повысить эффективность управления региональным банковским сектором, поддержать комплексное социально-экономическое развитие территории посредством кредитного механизма, развития региональной инфраструктуры, расширения инвестиционной политики. Данный метод позволяет определить федеральные округи и регионы РФ с оптимальной финансовой политикой.

В состав РФ по состоянию на 01.01.2017 г. входит 8 федеральных округов. При этом Республика Крым в 2016 году вошла в состав Южного федерального округа, а до этого показатели её деятельности (с момента присоединения к РФ) учитывались самостоятельно как Крымский федеральный округ. Поэтому в представленной методике произведены расчёты, учитывающие Республику Крым как самостоятельное федеративное образование. Важно отметить, что превалирующую долю практически по всем направлениям деятельности банковского сектора РФ занимает Центральный федеральный округ за счёт банков г. Москвы и Московской области. Поэтому целесообразно проводить анализ финансовой устойчивости банковского сектора РФ в разрезе федеральных округов без вклада Центрального федерального округа.

Что касается Приволжского федерального округа, то в его состав входят 14 субъектов РФ. Центром Приволжского федерального округа является г. Нижний Новгород.

Приволжский федеральный округ (далее – ПФО) занимает второе место после Центрального федерального округа (далее – ЦФО) по количеству кредитных организаций (далее – КО), зарегистрированных на территории округа (по состоянию на 01.01.17 – 77 ед.), и по количеству филиалов КО в регионе (по состоянию на 01.01.17 – 115 ед.). При этом банковский сектор округа имеет самый низкий уровень концентрации активов: 80% суммарных активов приходится на 19 банков, на 01.01.2013г. таких банков было 29. Таким образом, мы наглядно видим консолидацию банковских активов, которая отражает общую тенденцию в банковской системе РФ. Доля округа в совокупных активах банковского сектора РФ также снизилась на 0,56 п.п. по сравнению с 01.01.2013г. и составила 2,38% на 01.12.2016г.. Доля прибыли, полученной действующими в ПФО КО, в общем объёме прибыли по состоянию на 01.12.2016г. составила всего лишь 0,46% (в том числе доля Нижегородской области – 0,05%), что меньше аналогичного показателя на 01.01.2013г. на 1,05 п.п. (по Нижегородской области – на 0,07 п.п.). Объём прибыли банковского сектора ПФО за 11 месяцев 2016г. составил 3,6 млрд. руб. против убытка за 2015 год в размере 21,8 млрд. руб. и прибыли за 2012г. в размере 15,2 млрд. руб. Кроме того, как и во всём банковском секторе РФ, в банковском секторе ПФО наблюдается небольшая отрицательная динамика по размеру задолженности по кредитам, предоставленным юридическим лицам-резидентам и индивидуальным предпринимателям (далее – ИП) в рублях, иностранной валюте и драгоценных металлах (по состоянию на 01.12.2016г. задолженность составила 3498,6 млрд. руб., а на 01.01.2016г. – 3569,8 млрд. руб., на 01.01.2015г. – 3423,3 млрд. руб.).

Показатели, входящие в систему критериев оценки финансовой устойчивости банковского сектора

Исходя из поставленной цели – развитие и укрепление банковской системы РФ, авторами предложен инструментарий мониторинга финансовой устойчивости банковского сектора. При этом система показателей была сформирована с учётом следующих требований:

- коэффициенты должны быть наиболее информативными;

- коэффициенты должны рассчитываться лишь по данным официальной банковской отчетности, утвержденной в РФ;

- коэффициенты должны давать возможность провести рейтинговую оценку кредитных организаций как в сравнении с другими банками, так и во времени (месяц, квартал, год и т.д.);

- для всех коэффициентов должны быть указаны числовые нормативы минимально удовлетворительного уровня или диапазона изменений.

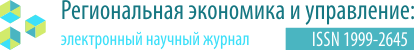

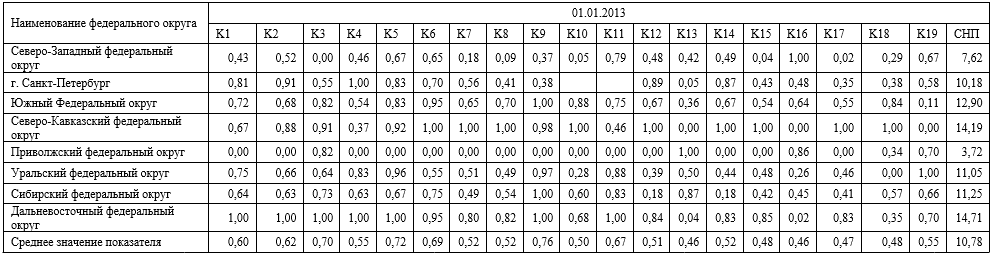

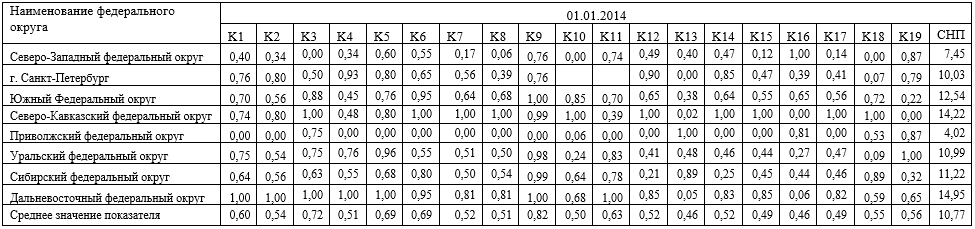

Согласно вышеуказанным требованиям, авторами были выделены коэффициенты, характеризующие финансовое состояние банковского сектора федеральных округов и регионов РФ по группам оценки капитала, активов, доходности и ликвидности. А именно: количество действующих КО — К1; количество филиалов действующих КО — К2; группировка КО по величине зарегистрированного уставного капитала (от 3 до 60 млн. руб.) — К3; группировка КО по величине зарегистрированного уставного капитала (от 60 до 300 млн. руб.) — К4; группировка КО по величине зарегистрированного уставного капитала (от 300 млн. до 1 млрд. руб.) — К5; группировка КО по величине зарегистрированного уставного капитала (от 1 до 10 млрд. руб) — К6; объем (вкладов) депозитов физических лиц в рублях, иностранной валюте и драгоценных металлах, привлеченных КО – К7; средства организаций, банковские депозиты (вклады) и другие привлечённые средства юридических и физических лиц в рублях, иностранной валюте и драгоценных металлах – К8; остатки бюджетных средств в рублях и иностранной валюте на счетах, открытых в КО (федерального бюджета, субъектов федерации и местных бюджетов, прочие бюджетные средства) – К9; активы КО по федеральным округам — К10; количество КО, составляющих 80% активов в федеральном округе – К11; объем задолженности по кредитам, предоставленным КО РФ физическим лицам-резидентам в рублях и иностранной валюте – К12; объем просроченной задолженности по кредитам, предоставленным КО РФ физическим лицам-резидентам в рублях и иностранной валюте – К13; объем кредитов, предоставленным КО РФ физическим лицам-резидентам в рублях и иностранной валюте в отчётном году (периоде) – К14; объем задолженности по кредитам, предоставленным КО РФ юридическим лицам-резидентам и ИП в рублях, иностранной валюте и драгоценных металлах – К15; объем просроченной задолженности по кредитам, предоставленным КО РФ юридическим лицам-резидентам и ИП в рублях, иностранной валюте и драгоценных металлах – К16; объем кредитов, предоставленных КО РФ юридическим лицам-резидентам и ИП в рублях, иностранной валюте и драгоценных металлах в отчётном году (периоде) – К17; общий объём прибыли (+)/убытков (-), полученных действующими кредитными организациями – К18; общий объём прибыли, использованной КО в отчётном году – К19.

Учитывая, что в процессе оценки финансового состояния банковского сектора в разрезе федеральных округов или регионов, имеют место следующие ситуации: наличие различной размерности показателей кредитных организаций и различная важность или весомость показателей, возникает необходимость комплексной оценки банковского сектора федеральных округов или регионов по совокупности показателей. С этой целью требуется привести все показатели к безразмерному виду, к общему началу отсчета, к единому интервалу изменения.

Для этого производится расчёт стандартизированных (нормированных) показателей развития банковского сектора по следующим формулам:

- если для определённой группы показателей их максимальные значения являются наилучшими, то в этом случае используется следующая формула: Kimax = (Kmax – Ki)/(Kmax-Kmin) (1)

- если для определённой группы показателей (например, объём просроченной задолженности, использование прибыли в отчётном году и др.) их минимальные значения являются наилучшими, то в этом случае используются следующая формула: Kimin = (Kmin – Ki)/(Kmin-Kmax) (2)

Наилучшим считается показатель, имеющий значение, равное 0, наихудшим – равный 1.

Для определения типа финансового состояния региона и отнесения его к типам, имеющим устойчивое и неустойчивое финансовое состояние важным представляется установить нормативные показатели по всем девятнадцати коэффициентам, характеризующим финансовое состояние банковского сектора федеральных округов и регионов по группам оценки капитала, активов, доходности и ликвидности. По нашему мнению, нормативы могут быть установлены на основе наиболее успешно развивающихся и эффективно работающих банковских секторов регионов РФ, сформированных по их принадлежности к определённому федеральному округу.

Наилучшим окажется банковский сектор того региона, округа, у которого сводный нормированный коэффициент окажется ниже.

Например, рассчитаем нормированный показатель «Количество действующих кредитных организаций в федеральном округе» на 01.01.2017г.. Для этого определим максимальное и минимальное значение основного показателя. В данном случае, максимальное значение равно 358 (Центральный федеральный округ (ЦФО)), минимальное значение равно 2 (г. Севастополь Республики Крым).

Таким образом, К по ПФО = = = 0,79;

K по ЦФО = = = 0 – это наилучший показатель;

K по Северо-западному федеральному округу = = = 0,87 – этот показатель хуже, чем у ПФО.

Расчёт нормированных показателей оценки финансовой устойчивости банковского сектора РФ в разрезе федеральных округов и их сравнительный анализ

В таблицах 1-5 приведены нормированные показатели, характеризующие состояние банковского сектора РФ в разрезе федеральных округов. Данные по ЦФО в расчёте не участвовали, поскольку, как было сказано выше, превалирующую долю практически по всем направлениям деятельности банковского сектора РФ занимает Центральный федеральный округ за счёт банков г. Москвы и Московской области. Поэтому целесообразно проводить анализ финансовой устойчивости банковского сектора РФ в разрезе федеральных округов без вклада Центрального федерального округа.

Таблица 1 -Стандартизованные показатели развития банковских секторов РФ в разрезе федеральных округов на 01.01.2013г.

Таблица 2 — Стандартизованные показатели развития банковских секторов РФ в разрезе федеральных округов на 01.01.2014г.

Таблица 3 — Стандартизованные показатели развития банковских секторов РФ в разрезе федеральных округов на 01.01.2015г.

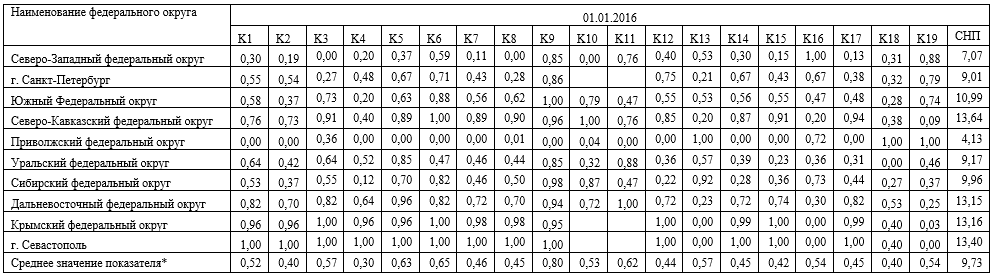

Таблица 4 — Стандартизованные показатели развития банковских секторов РФ в разрезе федеральных округов на 01.01.2016г.

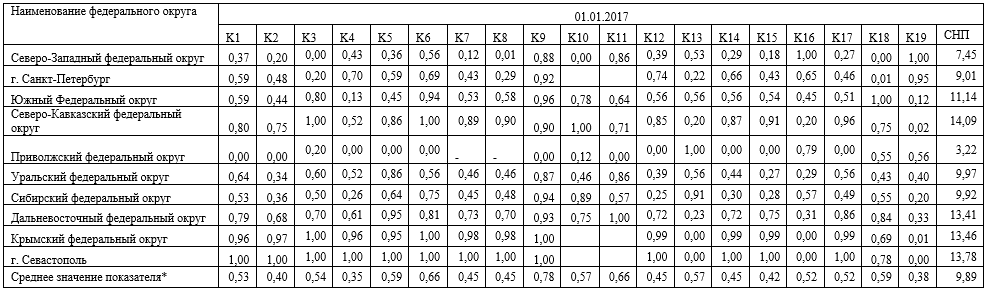

Таблица 5 — Стандартизованные показатели развития банковских секторов РФ в разрезе федеральных округов на 01.01.2017г.

Для сопоставимости данных, показатели по Республике Крым (Крымскому федеральному округу) не были включены в расчёт.

СНП – совокупный нормированный показатель, рассчитывается как сумма всех нормированных показателей, участвующих в данных расчётах.

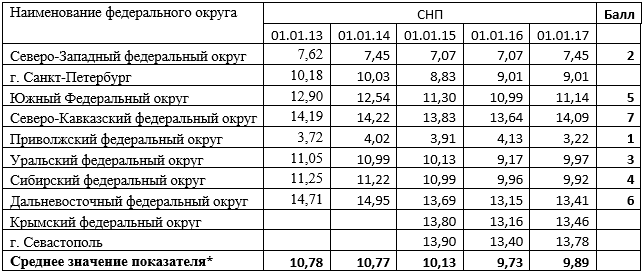

Таблица 6 — Итоговые нормированные показатели развития банковского сектора РФ во временном и окружном разрезе

При этом средние значения СНП за рассматриваемый период времени в разрезе федеральных округов сформировались в следующем размере:

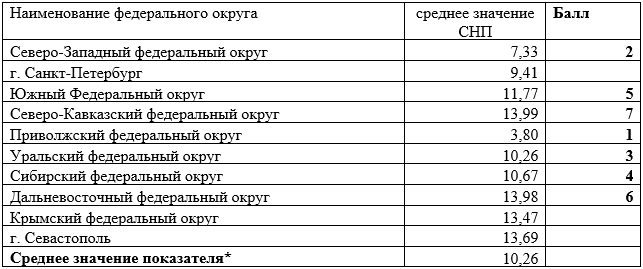

Таблица 7 — Среднее значение СНП за рассматриваемый период в разрезе федеральных округов

Исходя из данных, представленных в таблице 6, можно сделать следующие выводы:

- финансовая устойчивость банковской системы РФ в целом (без учета банковского сектора ЦФО) растёт (об этом свидетельствует среднее значение совокупного нормированного показателя). В первую очередь, это можно обосновать «зачисткой» банковской системы, которую проводит ЦБ РФ;

- лидером по устойчивости банковской системы среди федеральных округов РФ (без учёта ЦФО) является Приволжский федеральный округ;

- кризисные явления 2014-2016г.г. негативным образом отразились на банковском секторе округов в разные временные отрезки. Например, в 2016 году произошло ухудшение показателей у Северо-западного, Южного, Северо-Кавказского, Уральского и Дальневосточного федеральных округов. У Приволжского федерального округа ухудшение показателей произошло в 2015 году. Между тем кризисные явления не затронули банковский сектор Сибирского федерального округа — значение совокупного нормированного показателя по данному округу улучшается с каждым годом.

С помощью таблиц 1-5 можно проанализировать, какие факторы и в какой степени оказали влияние в определённый период времени на изменение финансовой устойчивости банковского сектора конкретного федерального округа. Например, причинами ухудшения финансового состояния банковского сектора Южного Федерального округа в 2016 году стали:

- снижение рентабельности банковского сектора – по итогам работы за 2016г. получен убыток в общей сумме 3512,6 млн. руб.;

- увеличение концентрации более 80% активов банковской системы округа у ограниченного количества банков (на 01.01.16г. 80% активов было сконцентрировано у 13 КО, а на 01.12.2016г. – у 10).

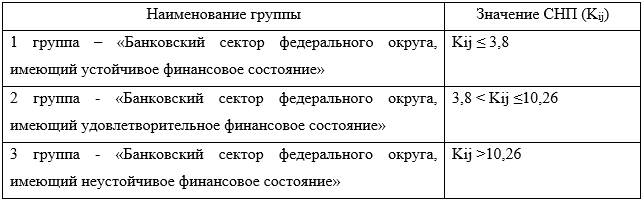

Таким образом, исходя из полученных данных, можно провести классификацию банковских секторов федеральных округов (регионов) в зависимости от значения совокупного нормированного показателя (см. таблицу 7).

Таблица 7 — Классификация банковского сектора федеральных округов РФ в зависимости от оценки финансового состояния

Данный метод может быть применен также к банковскому сектору определённого федерального округа в разрезе регионов или в разрезе конкретных кредитных организаций, что позволяет достичь повышения эффективности финансового менеджмента в банковском секторе.

Заключение

Основные проблемы, которые присутствуют в банковском секторе РФ в настоящее время – это низкое качество активов, прежде всего ссудной задолженности, а также недостаточное доверие вкладчиков к банковской системе. Как и в 1990-х годах, так и в настоящее время огромное влияние на устойчивость банка оказывает его репутация на финансовом рынке. Стоит только появиться каким-либо слухам (негативной информации), как вкладчики-физические лица начинают массово изымать денежные средства из банка. Естественно в таких ситуациях банкам начинает не хватать ликвидности, в результате чего стабильность работы банка нарушается. Поэтому в условиях кризисных явлений банки вынуждены наращивать ликвидные активы, обеспечивая тем самым дополнительную устойчивость, меньше кредитовать, а, следовательно, получать меньше доходов. Например, остатки на корреспондентских счетах кредитных организаций в Банке России по состоянию на 01.01.2017г. составили 1822,7 млрд. руб., что в 1,86 раза превышает аналогичный показатель на 01.01.2012г. и в 1,5 раза показатель на 01.01.2015г. Кроме того, банки по-прежнему высоко оценивают кредитный риск не только на рынке потребительского кредитования, но и в реальном секторе экономики. По данным ЦБ РФ, за 11 месяцев 2016г. объем кредитного портфеля российских банков по кредитам, предоставленным предприятиям снизился на 1,7%, а по кредитам, предоставленным физическим лицам вырос незначительно – всего на 1,2%. Согласно ожиданиям, в 2017 году банковский сектор РФ вряд ли обеспечит рост кредитного портфеля, а, следовательно, и доходов.

Разработанная система критериев оценки финансовой устойчивости банковского сектора регионов РФ основана на ежемесячной отчетности, представляемой банками в Центральный Банк Российской Федерации, унифицирована с учетом максимальной информативности показателей, отражающих все стороны банковского бизнеса, возможности проведения рейтинговой оценки банковского сектора региона РФ при их сравнении с другими территориями в целях разработки управленческих решений органами государственной власти РФ, контрольными органами и органами управления конкретной кредитной организации.

Проведённый в работе анализ состояния банковского сектора РФ позволил сделать следующие выводы.

В условиях кризисных явлений банковский сектор различных регионов может вести себя разнонаправленно. Это зависит от конкретных условий функционирования банков в данном регионе (наличие либо отсутствие высокой конкуренции, масштабность реального сектора экономики региона, доверие население к банковскому сектору региона). Как и прежде, доминирующую роль в банковском секторе играет банковский сектор г. Москвы и Московской области (Центральный федеральный округ).

Вместе с тем, динамика банковского сектора представляется явно недостаточной. В настоящее время реальный сектор экономики, особенно предприятия малого и среднего бизнеса испытывают затруднения в привлечении кредитных ресурсов. Банковская система России продолжает нести серьёзные системные риски, особенно кредитные.

Список литературы:

- Комиссаров Г.П. Определение финансового состояния банковского сектора региона: диссертация … кандидата экономических наук: 08.00.10. – Нижний Новгород, 2006. – 198с.

- Курманова Л.Р. Теория и методология институционального развития регионального рынка банковских услуг: автореф… канд. экон. наук: 08.00.05/ Л.Р. Курманова; Марийс. гос. техн. ун-т. –Йошкар-Ола, 2009. – 42с.

- Статистический бюллетень Банка России. — URL: http://www.cbr.ru/publ/?PrtId=bbs

- Обзор банковского сектора Российской Федерации. Аналитические показатели, №172, 2017. — URL: http://www.cbr.ru/analytics/bank_system/obs_1702.pdf

- О динамике развития банковского сектора Российской Федерации. – URL: http://www.cbr.ru/analytics/bank_system/din_razv_16_12.pdf

- Проект Указания Банка России «Об оценке экономического положения банков». — URL: http://www.cbr.ru/analytics/?PrtID=project&proj=1124

References:

- Komissarov G.P. Definition of a financial condition of the banking sector of the region [Opredelenie finansovogo sostojanija bankovskogo sektora regiona]: thesis … Ph.D:08.00.10. – Nizhny Novgorod, 2006. – 198p.

- Kurmanova L.R. Theory and methodology of institutional development of the regional market of banking services [Teorija i metodologija institucional’nogo razvitija regional’nogo rynka bankovskih uslug]: abstract … Ph.D: 08.00.05/L. R. Kurmanova; Mari state technical university. – Yoshkar-Ola, 2009. – 42p.

- Statistical bulletin of the Bank of Russia [Statisticheskij bjulleten’ Banka Rossii]. — URL: http://www.cbr.ru/publ/?PrtId=bbs

- Review of the banking sector of the Russian Federation [Obzor bankovskogo sektora Rossijskoj Federacii]. Analytical indicators, №172, 2017. — URL: http://www.cbr.ru/analytics/bank_system/obs_1702.pdf

- About dynamics of development of the banking sector of the Russian Federation [O dinamike razvitija bankovskogo sektora Rossijskoj Federacii]. — URL: http://www.cbr.ru/analytics/bank_system/din_razv_16_12.pdf

- The draft of the Indication of the Bank of Russia «About assessment of an economic situation of banks [Ob ocenke jekonomicheskogo polozhenija bankov]». — URL: http://www.cbr.ru/analytics/?PrtID=project&proj=1124