Макроэкономические факторы, влияющие на качество кредитного портфеля банковского сектора России

Macroeconomic factors affecting the quality of the loan portfolio of the Russian banking sector

Авторы

Аннотация

Очевидно, что дестабилизация на макроэкономическом уровне оказывает негативное влияние на все секторы экономики, а взаимозависимость между реальным производством, банковским сектором и населением ещё больше усиливает негативные последствия дестабилизации. До настоящего времени не разработана математическая модель, с помощью которой можно оценить будущие потенциальные потери банков по предоставленным кредитам при изменении ряда макроэкономических индикаторов. В данной статье анализируется влияние ряда макроэкономических показателей (например, ВВП, значения реальной процентной ставки по кредитам, предоставленным нефинансовому сектору) на качество кредитного портфеля банковского сектора России.

Ключевые слова

Россия, кредитный портфель, валовой внутренний продукт, реальная процентная ставка, экономический кризис.

Рекомендуемая ссылка

Макроэкономические факторы, влияющие на качество кредитного портфеля банковского сектора России// Региональная экономика и управление: электронный научный журнал. ISSN 1999-2645. — №1 (57). Номер статьи: 5713. Дата публикации: 22.03.2019. Режим доступа: https://eee-region.ru/article/5713/

Authors

Abstract

It is obvious that destabilization at the macroeconomic level has negative impact on all sectors of economy. The interdependence between real production, the banking sector and the population strengthens negative consequences of destabilization even more. The mathematical model is not developed by means of which it is possible to estimate future potential losses of banks on the granted loans at change of a number of macroeconomic indicators. In this article influence of a number of macroeconomic indicators (GDP, values of a real interest rate) on quality of the loan portfolio of the Russian banks is analyzed.

Keywords

Loan portfolio, gross domestic product, real interest rate, economic crisis.

Suggested Citation

Macroeconomic factors affecting the quality of the loan portfolio of the Russian banking sector// Regional economy and management: electronic scientific journal. ISSN 1999-2645. — №1 (57). Art. #5713. Date issued: 22.03.2019. Available at: https://eee-region.ru/article/5713/

Введение

Мировой кризис 2008 года показал необходимость с осторожностью подходить к кредитованию, в первую очередь населения. В частности, доступные ипотечные кредиты, с одной стороны, способствуют росту экономики страны, обеспечивая платёжеспособный спрос и, как следствие, рост ВВП. Однако, с другой стороны, незаметно подталкивают к кризису в банковской системе за счет роста неплатежей и несбалансированности между привлеченными и размещенными ресурсами по срокам. С учетом глобализации, экономический кризис в одной из стран приводит к распространению кризисных явлений на многие другие страны. Поэтому правительства всех стран стараются заблаговременно предупредить и минимизировать последствия экономических проблем.

Банковская система – это «кровеносная система» экономики любой страны. Наибольшую долю в активах российских банков занимают кредитные вложения. Именно поэтому прогноз качества кредитного портфеля банков в зависимости от динамики основных макроэкономических показателей обуславливает актуальность темы исследования. Автором выявлено влияние ряда макроэкономических факторов, таких как изменение ВВП, реальная процентная ставка по кредитам на качество кредитного портфеля банков, что позволит банкам своевременно реагировать на изменения в экономике и принимать правильные управленческие решения, способствующие стабильности банковской системы страны.

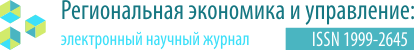

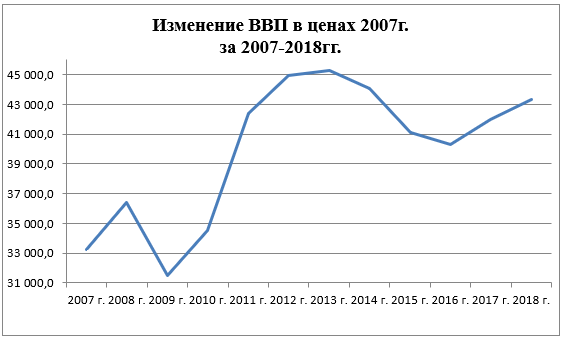

Изменение макроэкономических показателей России за последнее десятилетие

За последнее десятилетие (с 2008 по 2018 годы вкл.) в России возникли 2 экономических кризиса. Кризис 2008 года был кратковременным и благополучно преодолен за счет ранее накопленного Резервного фонда (за период с 01.09.2008г. по 01.01.2011 израсходовано 2729 млрд. руб.). Кризис, который возник в 2014 году, продолжается до настоящего времени и связан в большей степени с санкционными мероприятиями, которые реализуют западные страны по отношению к России. Ограничение доступа России на международные промышленные и финансовые рынки не замедлило сказаться на экономике. В частности, такой макроэкономический показатель, как валовой внутренний продукт демонстрировал резкое падение на протяжении трех лет и только последние 2 года отмечается его незначительный рост, при этом докризисных значений данный показатель пока так и не достиг (см. рисунки 1 и 2).

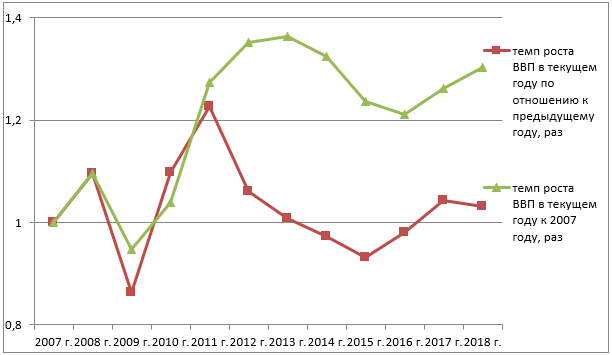

Одновременно и реальные располагаемые денежные доходы населения, которые формируют большую часть платёжеспособного спроса внутри страны так и не достигли докризисных значений (см. рисунок 3).

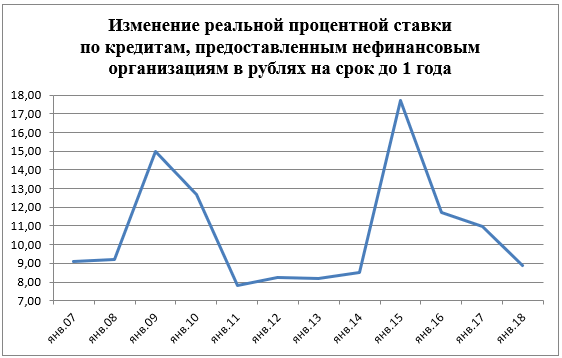

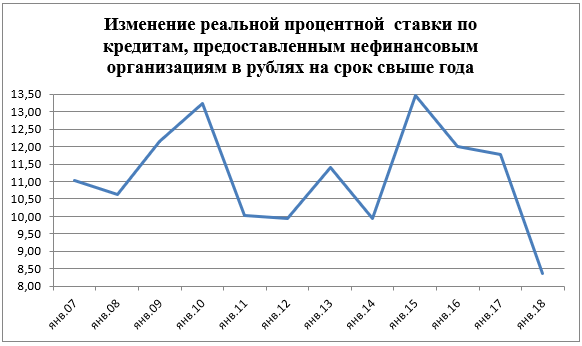

Динамика реальных средневзвешенных процентных ставок по кредитам, предоставленным кредитными организациями нефинансовым организациям в рублях, за анализируемый период свидетельствует о быстром реагировании финансового рынка на возникновение экономических проблем в сторону существенного их повышения, см. рисунки 4 и 5. При этом стоит отметить, что реальные средневзвешенные процентные ставки по краткосрочным кредитам подвержены наибольшим колебаниям, нежели по кредитам, предоставленным на срок свыше 1 года.

Рис. 1. Динамика ВВП в ценах 2007 года за период с 2007 по 2018 годы, млрд. руб.*

Рис. 2. Темп роста ВВП, раз*

*Источник: рассчитано на основе данных Федеральной службы государственной статистики

Рис. 3. Темп роста реальных располагаемых денежных доходов населения в РФ, % (к предыдущему году)

Источник: данные Федеральной службы государственной статистики

Рис. 4. Изменение реальной процентной ставки по кредитам, предоставленным нефинансовым организациям в рублях на срок до 1 года, % годовых**

Рис. 5. Изменение реальной процентной ставки по кредитам, предоставленным нефинансовым организациям в рублях на срок свыше года, % годовых**

**Источник: рассчитано на основе данных Банка России и Федеральной службы государственной статистики

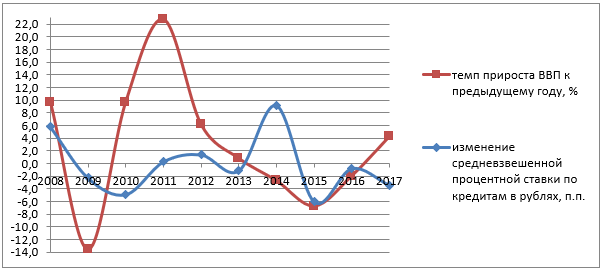

Корреляция между темпом прироста ВВП и изменением реальной средневзвешенной процентной ставки по кредитам в рублях, представленная в таблице 1 и на рисунке 6 (на основании расчетов автора), является очевидной и говорит об обратной зависимости между этими двумя показателями (в начале возникновения кризисных явлений с небольшим отложенным эффектом).

Таблица 1 — Динамика изменений ВВП и средневзвешенной процентной ставки

| период | Изменение реальной процентной ставки по сравнению с предыдущим годом, п.п. | Темп прироста/ /снижения ВВП по сравнению с предыдущим годом, % | Отклонение изменения реальной процентной ставки, п.п.* | Отклонение изменения темпа прироста/снижения ВВП, п.п.* |

| 1 | 2 | 3 | 4 | 5 |

| 2008 | 5,79 | 9,6 | — | — |

| 2009 | -2,28 | -13,6 | -8,07 | -23,2 |

| 2010 | -4,87 | 9,7 | -2,59 | 23,3 |

| 2011 | 0,31 | 22,7 | 5,18 | 13,0 |

| 2012 | 1,41 | 6,1 | 1,10 | -16,6 |

| 2013 | -1,12 | 0,8 | -2,53 | -5,3 |

| 2014 | 9,20 | -2,7 | 10,32 | -3,5 |

| 2015 | -6,01 | -6,8 | -15,21 | -4,0 |

| 2016 | -0,76 | -2,0 | 5,25 | 4,8 |

| 2017 | -3,40 | 4,2 | -2,64 | 6,2 |

*«-» — снижение показателя; «+» — рост показателя.

Рис. 6. Корреляция между темпом прироста ВВП и изменением реальной средневзвешенной процентной ставки по кредитам в рублях

Прогнозирование качества кредитного портфеля банковской системы России в условиях кризисных явлений

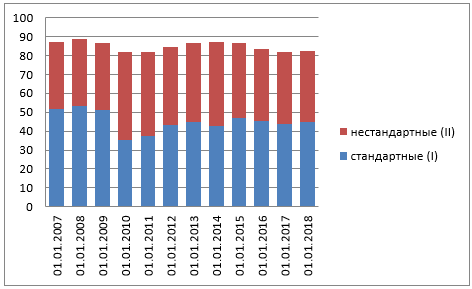

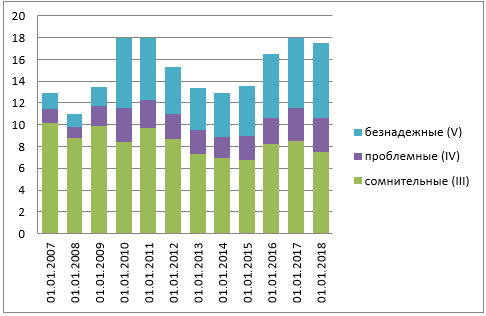

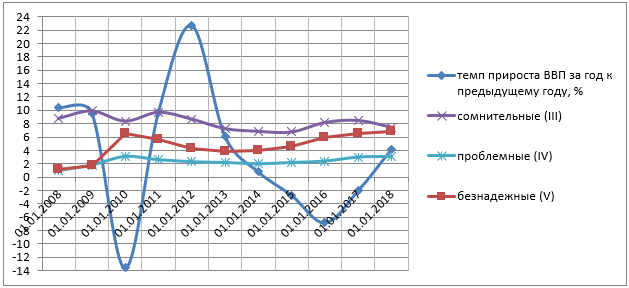

Снижение ВВП, реальных располагаемых денежных доходов населения, рост реальных средневзвешенных процентных ставок по кредитам – все это свидетельствует о росте кредитного риска для коммерческих банков на кредитном рынке, который сопровождается ухудшением качества кредитного портфеля (рисунки 7, 8 и 9). В соответствии с графиками, представленными на рисунке 9 очевидна обратная зависимость между качеством кредитного портфеля и ростом/снижением ВВП. Снижение ВВП приводит к росту безнадежной и проблемной ссудной задолженности с одновременным снижением сомнительной ссудной задолженности. И наоборот. О повышении кредитного риска в случае ухудшения макроэкономических показателей свидетельствует и рост просроченной задолженности по кредитам.

Рис. 7. Доля кредитов I и II категорий качества в общем объеме кредитного портфеля банков, %***

Рис. 8. Доля кредитов III-V категорий качества в общем объеме кредитного портфеля банков, %***

***Источник: данные Банка России

Рис. 9. Корреляция между темпом прироста ВВП и изменением качества кредитного портфеля

Источник: расчёты автора и данные Банка России

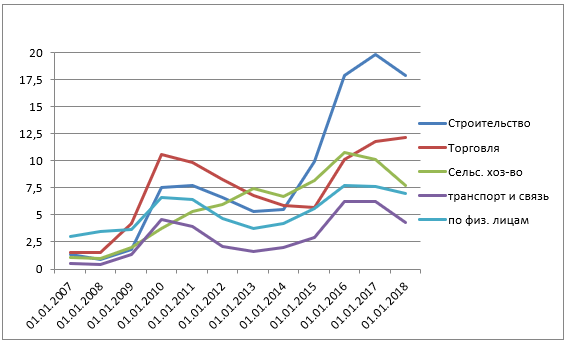

При этом в строительстве и торговле наблюдается рост удельного веса просроченной задолженности в общем объеме кредитов более быстрыми темпами, чем по остальным отраслям. Вместе с тем, последние мероприятия, которые проводит государство в части повышения доступности ипотечного кредитования для населения, позволило снизить удельный вес просроченной задолженности по кредитам в строительной отрасли (рисунок 10).

Рис. 10. Удельный вес просроченной задолженности в кредитах, предоставленных в рублях организациям (в разрезе видов экономической деятельности) и физическим лицам, %

***Источник: данные Банка России

Выводы

Резюмируя вышеизложенное, можно сделать вывод, что экономические кризисы оказывают существенное влияние на развитие банковской системы РФ, и в большей степени на качество кредитного портфеля. Кризисные явления, возникшие в России в 2014г. и продолжающийся до настоящего времени, оказали существенное влияние на снижение качества кредитного портфеля банков: фиксируется рост просроченной задолженности и, как следствие, рост удельного веса в структуре портфеля кредитов, отнесенных к 4 (проблемной) и 5 (безнадёжной) категориям качества. При этом наибольший рост удельного веса просроченной задолженности по кредитам отмечен в строительстве, торговле и у физических лиц. Рост просроченной задолженности по кредитам физических лиц обусловлен всё большим с каждым годом снижением реальных располагаемых денежных доходов населения. Кроме того, это влияет на покупательную способность населения, в результате снижается объем продаж в сфере торговли, что приводит к росту просроченной задолженности по кредитам, выданным организациям торговли. Реальные располагаемые денежные доходы населения оказывают также немаловажное влияние на отрасль строительства. Бум строительства, который был отмечен в 2012-2015 годах, прекратился, сменившись кризисом в строительной отрасли. Начиная с 2016 года объем вводимого в эксплуатацию жилья снижается от 2% до 6% ежегодно. Кроме того, множество домов остались недостроенными практически во всех крупных городах России.

Вероятнее всего, что незначительный рост валового внутреннего продукта, возобновившийся в 2017 году может быть только временным, ввиду отсутствия роста в реальном секторе производства (не в сырьевых отраслях, а в машиностроении, лесопереработке, легкой промышленности, сельском хозяйстве).

Для минимизации влияния кризисных явлений на качество кредитного портфеля банков необходимо, на наш взгляд:

- проводить диверсификацию кредитного портфеля. В кризисные периоды минимизировать кредитные вложения в строительство, торговлю и населению;

- с помощью государственных финансовых ресурсов (целевых дотаций, субсидий, инвестиций) произвести переориентацию экономики страны с сырьевого типа на высокотехнологичный тип. Относительно низкая стоимость труда российских рабочих дает конкурентные преимущества производителям перед странами Запада;

- в кризисные периоды применять нерыночные методы государственного регулирования банковских процентных ставок по кредитам и вкладам. Рост банковских процентных ставок по кредитам ещё более усугубляет экономику предприятий: затрудняет воспроизводство, «срывает» планы по расширению производства, а также ведёт к увеличению себестоимости продукции и росту цен;

- в начале периодов снижения макроэкономических показателей (например, ВВП, производительность труда и т.п.) осуществлять формирование резерва на возможные потери по ссудам по кредитам. отнесенным к 3-5 категориям качества без учёта стоимости обеспечения, что позволит избежать существенного колебания капитала банков при возникновении просроченной задолженности и ухудшении качества кредитного портфеля.

Эти мероприятия позволят сохранить приемлемое качество кредитного портфеля банков, снизить удельный вес просроченной задолженности по кредитам и, как следствие, позволят банкам преодолеть сложные экономические условия, сохранив кредитование реального сектора экономики, стимулируя тем самым рост ВВП и реальных располагаемых денежных доходов населения.

При этом необходимо понимать, что только реализация целого комплекса структурных реформ позволит экономике России быть относительно независимой от таких внешних факторов, как санкции, отказ зарубежных «партнеров» от выполнения своих обязательств, ограничение доступа на внешние финансовые рынки.

Список литературы

- Официальный сайт Федеральной службы государственной статистики РФ. URL: http://www.gks.ru/ (дата обращения: 14.03.2018)

- Официальный сайт Банка России. URL: http://www.cbr.ru/ (дата обращения: 14.03.2018)

References

- Official site of Federal State Statistics Service of the Russian Federation. URL: http://www.gks.ru/ (date of reference: 14.03.2018)

- Official site of the Bank of Russia. URL: http://www.cbr.ru/ (date of reference: 14.03.2018)

Еще в рубриках

Регионы России

Финансы регионов